この記事では、年末調整を受けた給与所得者(会社員、公務員、パート、アルバイトなど)の方を対象に、セフルメディケーション税制を確定申告で申請する場合の書き方と記入例をご紹介させていただきます。

セルフメディケーション税制の明細書、確定申告書第一表・第二表すべての記入例を掲載しておりますので、有効にご活用いただけると幸いです。

また、「セルフメディケーション税制の明細書」部分については、個人事業主の方も書き方は同じですので良かったら参考にしてみてください。

セルフメディケーション税制にの概要・適用条件・対象商品については、こちらの記事に詳しくまとめましたので合わせてご参照ください。

(当記事の記入例設定)

佐藤一夫さん、42歳の会社員(年収384万円)。奥さんは103万以内でパートをしており、18歳の子供が1人。会社にて年末調整実施済み。

目次

はじめに

最初に注意点ですが、セフルメディケーション税制は通常の医療費控除を申請する場合は、申請できません。通常の医療費控除、セルフメディケーション税制どちらか一方を選択する必要があるのでご注意ください。

※ただし、共働きの家庭の場合など、夫が通常の医療費控除を申請し、妻がセルフメディケーション税制を申請する。ということは可能です。(厚生労働省HP「セルフメディケーション税制に関するQ&A」より)

事前に準備するもの

次の書類を準備してください。

- 確定申告書

- セルフメディケーション税制の明細書

- 市販薬を購入したときのレシート・領収書

- 源泉徴収票

確定申告書、セルフメディケーション税制の明細書

確定申告書は、こちらからダウンロード出来ますのでご利用下さい。※ただし、複写ではないので提出前にコピーをとる必要があります。複写の書類がほしい場合は税務署に取りに行きましょう。

↓ ↓ ↓

市販薬を購入したときのレシート・領収書

令和5年1~12月までの間に、市販薬を購入したレシート・領収書です。

レシート・領収書は、提出する必要はありませんが、5年間の保存義務があるのでなくさずに保管しておきましょう。

源泉徴収票

会社から受け取った源泉徴収票です。

セルフメディケーション税制の明細書 書き方・記入例

まずは、セルフメディケーション税制の明細書から記入していきます。

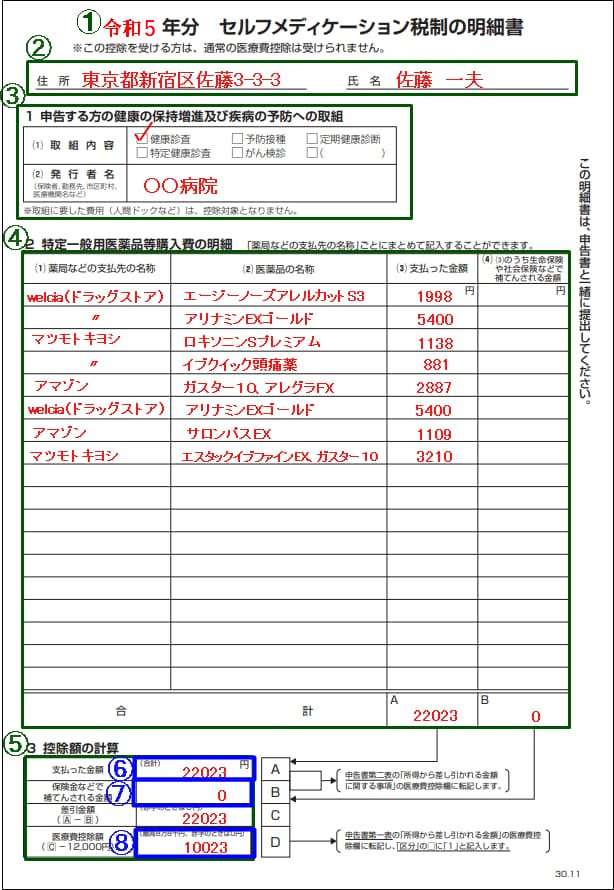

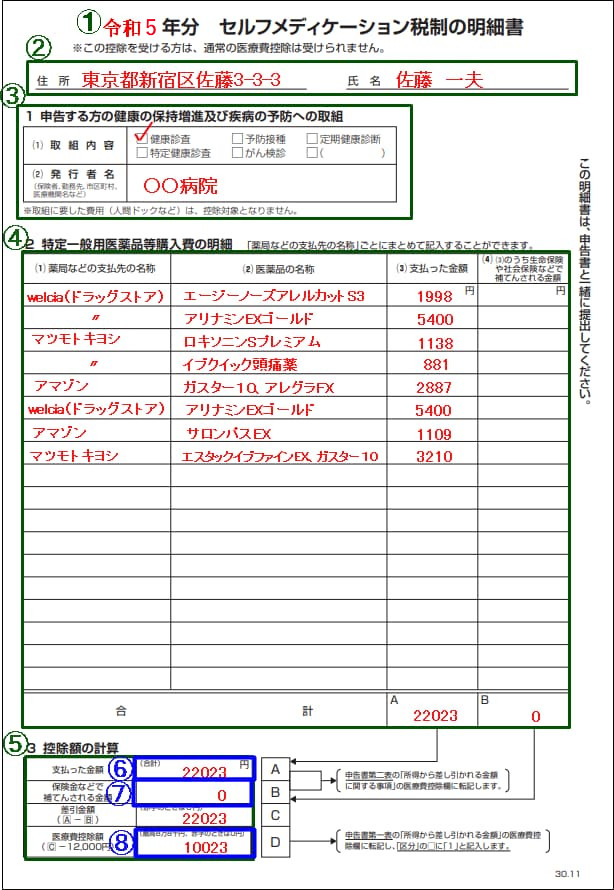

【セルフメディケーション税制の明細書 記入例】

緑① 申請年を記入します。

緑② 住所と氏名を記入します。

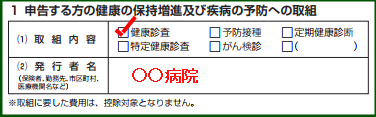

緑③ 「申告する方の健康の保持増進及び疾病の予防への取組」について記入する欄です。セフルメディケーション税制を申請するには、この取組を最低1つ受けている必要があります。

(1)取り組み内容にチェック、(2)発行者名に取組を行った医療機関、保険者、勤務先、市区町村名などを記入します。

また、 「健康の保持増進及び疾病の予防への取組」 を行ったことの証明として、医療機関等の領収書や検診の結果通知表などを保存しておいてください。改正により提出・提示する必要はありませんが、5年間の保存義務があります。

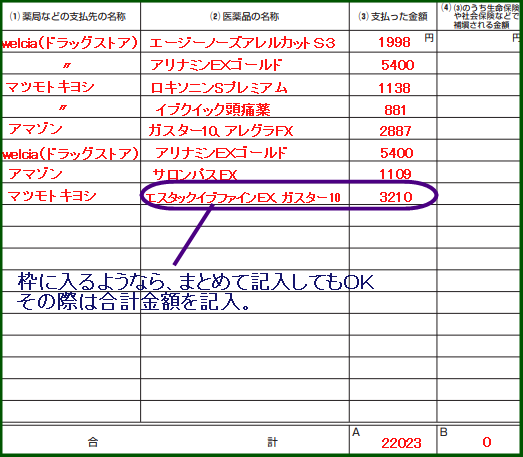

緑④ ここには購入した店名、対象市販薬の名称、支払金額を記入します。レシート・領収書を見ながら記入していきましょう。

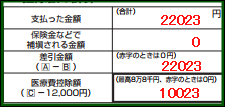

緑⑤ 控除額を計算します。

(支払った金額) 緑④の合計Aを書き写します。

(保険金などで補填される金額) 緑④の合計Bを書き写します。

(差引金額)上記(支払った金額)-(保険金などで補填される金額)を記入します。

(医療費控除額)上記「差引金額」から12,000円引いた金額を記入します。

確定申告書 第二表の書き方・記入例

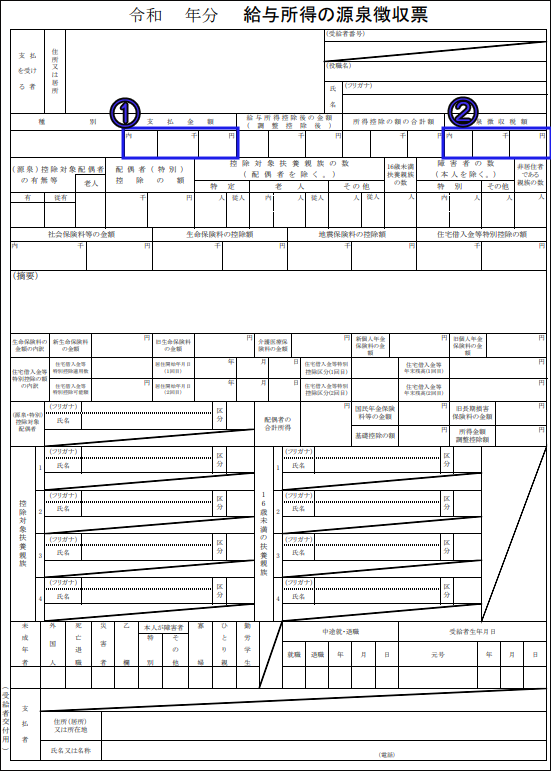

続いて確定申告書第二表です。まずは源泉徴収票から青①②を第二表の該当箇所に書き写してください。

【源泉徴収票】

【第二表】

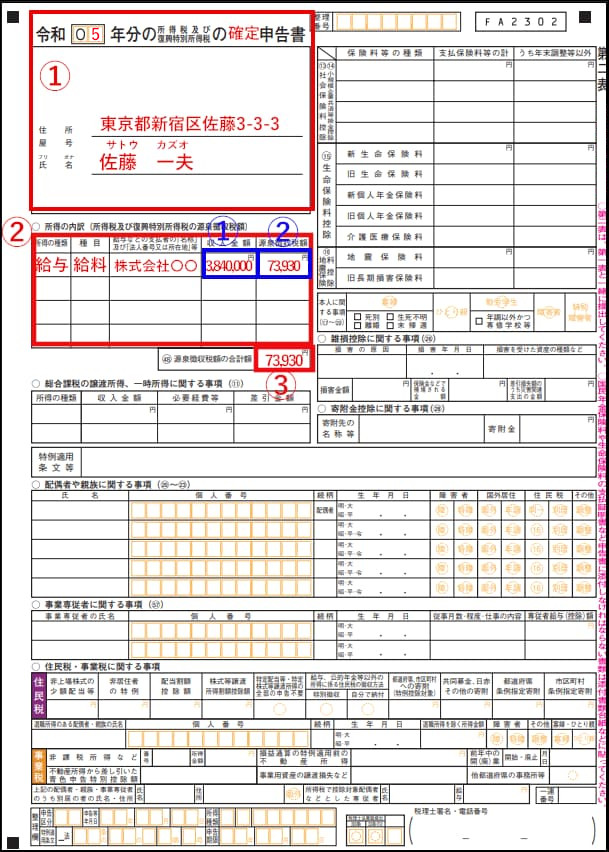

赤① 住所・氏名・フリガナを記入します。

赤② 源泉徴収票から書き写した行の「所得の種類」を「給与」、種目を「給料」、その右隣に「勤務先の会社名」を記入します。

赤③ 源泉徴収税額の合計額を記入します。

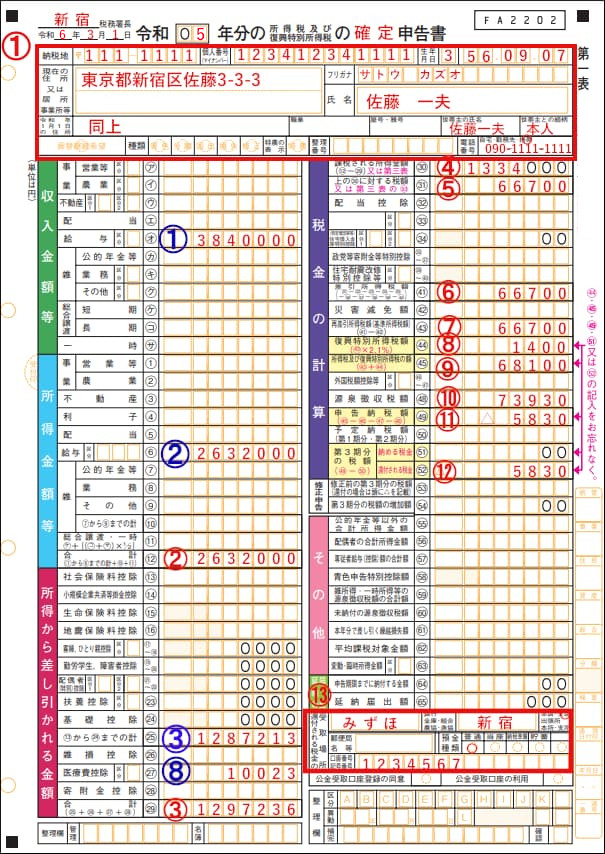

確定申告書 第一表の書き方・記入例

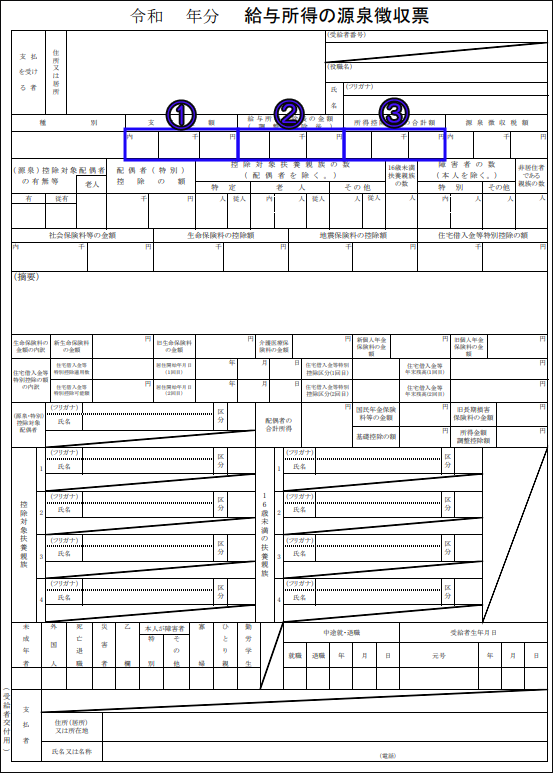

次に確定申告書第一表です。上記掲載の「源泉徴収票」から青①②③を、「セルフメディケーション税制の明細書」から青⑧を第一表の該当箇所に書き写してください。

【源泉徴収票】

【セルフメディケーション税制の明細書】

【第一表】

源泉徴収票、明細書から書き写したら、次に上記記入例赤枠内を書いていきます。

赤① 住所・氏名・フリガナ・マイナンバー・性別・世帯主の氏名・世帯主との続柄・生年月日・電話番号を記入します。※去年の1月1日時点の住所が現住所と異なる場合は、去年の1月1日時点も記入します。

生年月日の1つ目の枠(記入例で「3」と記載している部分)は次のとおり記入してください。

明治→1

大正→2

昭和→3

平成→4

赤② 所得の合計金額を記入します。今回の記入例は給与所得のみの設定なので、青②をそのまま書き写します。

赤③ 青③と⑧合計額を記入します。

※当記事の記入例にはありませんが、雑損控除・寄付金控除に該当する方は、それぞれの控除額を計算し記入してください。

ふるさと納税についてはこちらの記事に詳しく書かせていただきましたので、該当する方は良かったらご参照下さい。

赤④ 続いて、課税される所得金額を計算します。②から③を引いた金額を記入します。※1000円未満は切り捨て

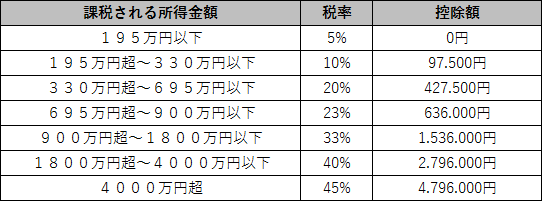

赤⑤ ④課税所得を下記税率表に当てはめて所得税額を計算します。

【計算式】

「所得税額」=「課税される所得金額」×「税率」-「控除額」

(記入例)

「課税される所得金額(④)」は1,334,000円なので、上記票の一番上に該当します。

「所得税額」=1,334,000円×5%(0.05)-0円

=66,700円

赤⑥ ⑤をそのまま転記します 。※住宅ローン控除等がある場合は、 ⑤の金額からさらに住宅ローン控除額等を引いた金額をこの欄に記入。

住宅ローン控除については、こちらの記事に詳しく書かせていただきましたので、該当する方は合わせてご参照ください。

第一回:確定申告:住宅借入金等特別控除額の計算明細書の書き方と記入例

第二回:住宅ローン控除(減税)初年度の確定申告書の書き方と記入例を徹底解説

赤⑦ ⑥をそのまま転記します。※災害減免額がある場合は⑥から引いた金額をこの欄に記入。

赤⑧ 復興特別所得税額を計算します。⑦に0.021をかけた金額を記入します。※1円未満の端数は切り捨て。

「記入例」

66,700円×0.021=1,400.7円

1円未満の端数は切り捨てで、1,400円

赤⑨ ⑦と⑧を足した金額を記入します。

「記入例」

66,700円+1,400円=68,100円

赤⑩ 源泉徴収税額の合計額を記入します。第二表③から転記してください。

赤⑪ 赤⑨から赤⑩を引いた金額を記入します。マイナスになる場合は、記入例のように頭に△を付けてください。

「記入例」

68,100円-73,930円=-5,830円

赤⑫ 赤⑪のマイナスを取った金額を記入します。この金額が還付金額となります。

「記入例」

赤⑫に5,830円と記入。

5,830円が還付金として戻ってきます!

赤⑬ 還付金の振込み先口座を記入します。

添付書類の確認

【提出が必要な書類一覧】

- 確定申告書(第一表・第二表)

- セルフメディケーション税制の明細書

- マイナンバー通知カードのコピー、またはマイナンバーカードのコピー

- 運転免許証などの本人確認書類のコピー

※マイナンバーカードのコピーを添付する場合は必要ありません。

ここでご紹介しているのは、当記事の記入例設定で必要な添付書類となります。状況が異なる場合は、次章でご紹介する「税務署の電話相談センター」にて添付書類のご確認をお願いいたします。

おわりに

書き方がわからないときの対処法

人それぞれ状況が違うので、当記事の記入例だけではわからない部分も出てくるかと思います。その場合は、税務署の電話相談センターで聞くのが一番早いです。

確定申告の書き方でお困りの方は、ケース別に確定申告記入例をまとめた、こちらの記事も是非参考にしてみてください。

↓ ↓ ↓

■2024(令和5年分)確定申告書類の書き方・記入例ケース別徹底解説!

それでは今日も最後までお読みいただきありがとうございました。