「ふるさと納税は、ワンストップ特例が使えるので、確定申告する必要ない。」という話を聞いたことがあると思います。

但し、これは確定申告をしない人の話で、医療費控除や住宅ローン控除で確定申告をする場合は、一緒にふるさと納税(寄付金控除)も申請しないと税金の控除を受けることが出来ません。(※確定申告するとワンストップ特例の申請が無効となるためです。)

そこで今回は、会社員・公務員などの給与所得者を対象に、確定申告でふるさと納税(寄付金控除)を申請する際の書き方と記入例、添付書類についてご紹介させていただきます。また、確定申告することで、所得税、住民税がそれぞれいくら安くなるのか?まとめてみましたので参考にしてみてください。

目次

準備するもの

まずは次の書類を準備しましょう。

- 確定申告書

- 寄付金控除証明書、または寄付金控除に関する証明書

- 源泉徴収票

確定申告書

こちらからダウンロードできるのでよかったらご使用ください。

※昨年(令和4年分)から申告書Aが廃止され、申告書Bに一本化されました。名称も「申告書」とシンプルになりました。

寄付金の受領書、または寄付金控除に関する証明書

「寄付金の受領書」はふるさと納税先の各自治体から送られてきているはずです。

また一昨年(令和3年)からは、ふるさと納税のポータルサイト(楽天・さとふるなど)が発行する「寄付金控除に関する証明書」も使用することが出来るようになりました。但し、 「寄付金控除に関する証明書」 はXMLファイルのため、プリントアウトして証明書として使用するには、国税庁のQRコード付証明書等作成システムを利用する必要があります。⇒詳しくはこちら(国税庁のサイト)

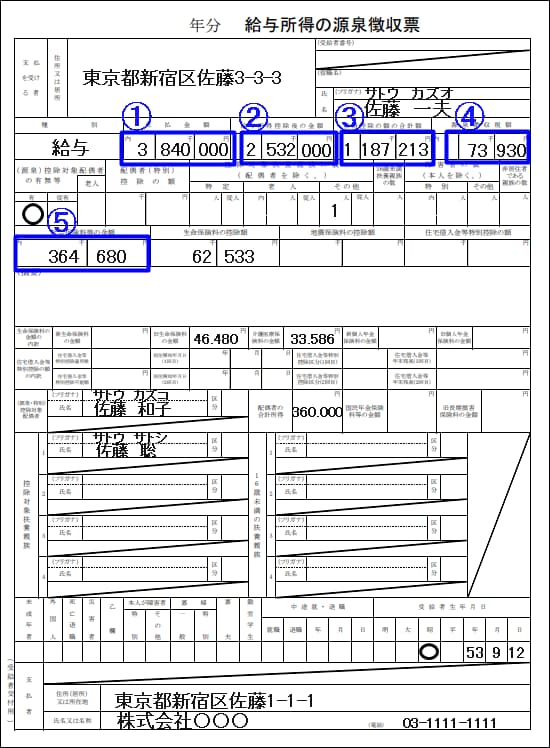

源泉徴収票

源泉徴収票は毎年12月末~1月末に会社から渡される以下の書類です。これも必ず必要なので、もし失くしてしまった場合は再発行してもらってください。※青枠で囲った部分は、後でご紹介する申告書に書き写す部分です。

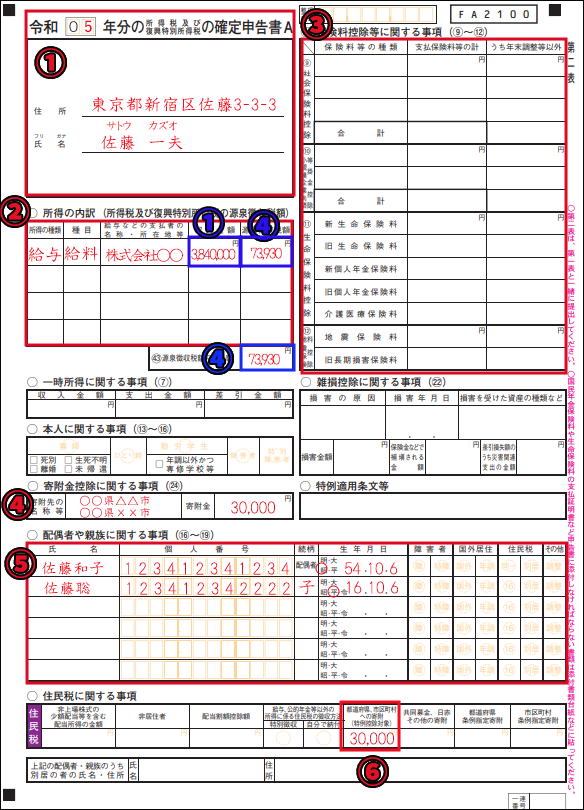

確定申告書 第二表の書き方と記入例

最初に確定申告書第二表から書いていきます。上記掲載の「源泉徴収票」から青①④を下記の該当箇所に書き写してください。

赤① 令和○○年分に「5」、住所・氏名を記入します。

赤② 所得の種類に「給与」、種目に「給料」、その右隣にお勤め先の会社名を記入します。

赤③ 年末調整済みの所得控除は記載を省略できるので書かなくてOKです。年末調整で申請していない所得控除がある場合は記入してください。

赤④ ふるさと納税先の市区町村名、寄付金の合計額を記入します。

赤⑤ 配偶者や親族の情報(氏名・マイナンバー・続柄・生年月日)を記入します。16歳未満の扶養親族には住民税の16に○を付けて下さい。

赤⑥ ふるさと納税した寄付金の合計額を記入します。

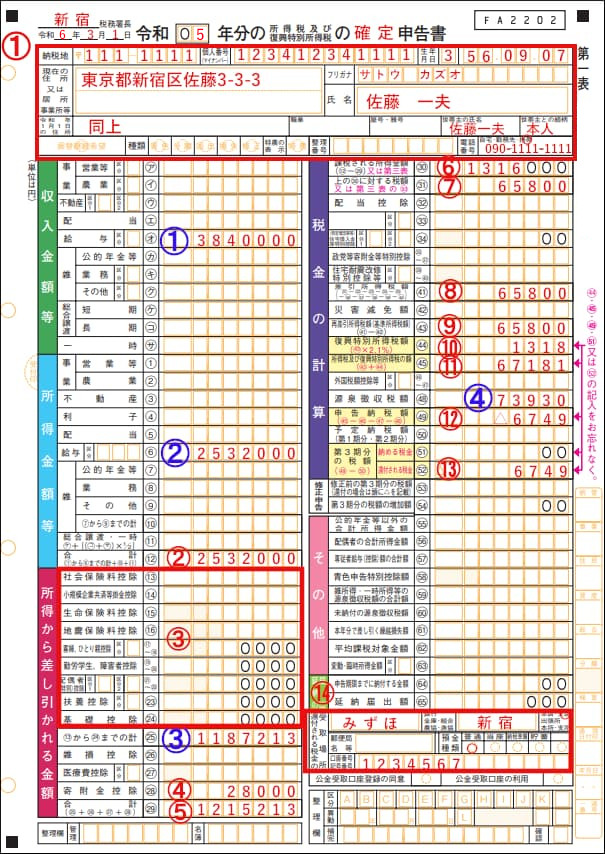

確定申告書 第一表の書き方と記入例

続いて確定申告書第一表です。上記掲載の「源泉徴収票」から青①②③④を該当箇所に書き写してください。

赤①(氏名欄) 記入例の通りに住所・氏名・マイナンバー・生年月日・電話番号などを記入して下さい。引越した人で、今年の1月1日の住所と現住所が違う場合は旧住所も記入してください。

生年月日の1つ目の枠(記入例で「3」と記載している部分)は次のとおり記入してください。

明治→1

大正→2

昭和→3

平成→4

赤② 所得の合計金額を記入します。今回の記入例では給与所得のみの設定なので、青②をそのまま記入します。給与以外の所得がある場合は、全ての所得を合計した金額を記入してください。

赤③ 年末調整済みの所得控除は記載を省略できるので書かなくてOKです。年末調整で申請していない所得控除がある場合は記入してください。

赤④ 「寄付金の合計金額-2000円」を記入します。

赤⑤ 赤④と青③を足した金額を記入します。

赤⑥ 赤②から赤⑤を引いた金額を記入します。※1.000円未満は切り捨てて下さい。

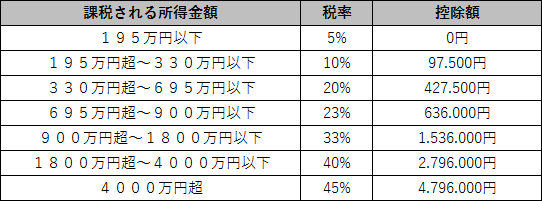

赤⑦ 税額を計算し記入します。赤⑥を下記税額表を計算式に当てはめ、税額を算出しましょう。

【計算式】

「所得税額」=「課税される所得金額」×「税率」-「控除額」

(記入例)

「所得税額」=1,316,000円×5%(0.05)-0円

=65,800円

赤⑧⑨ 赤⑦の金額をそのまま記入します。

赤⑩ 復興特別所得税を計算し、記入します。赤⑨に0.021をかけた金額(1円以下は切り捨て)が復興特別所得税になります。

赤⑪ 赤⑨⑩を足した金額を記入します。

赤⑫ 赤⑪から青④からを引いた金額を記入します。マイナスの場合は記入例のように頭に△を付けます。

赤⑬ 赤⑫のマイナスを取った金額を記入します。この金額が還付金額となります。

赤⑭ 還付される税金の振込先口座を記入して下さい。

添付書類について

【提出が必要な書類一覧】

- 確定申告書 第一表

- 確定申告書 第二表

- 寄付金控除証明書、または寄付金控除に関する証明書

- マイナンバー通知カードのコピー、またはマイナンバーカードのコピー

- 運転免許証などの本人確認書類のコピー

※マイナンバーカードのコピーを添付する場合は必要ありません。

ここでご紹介しているのは、当記事の記入例設定で必要な添付書類です。状況が異なる場合は、「税務署の電話相談センター」にて添付書類のご確認をお願いいたします。

最後に、ふるさと納税分を確定申告することで、所得税・住民税がそれぞれいくら安くなるのか?確認しておきましょう。

所得税・住民税はそれぞれいくら安くなる?

ふるさと納税は、限度額の範囲内であれば、寄付した合計金額から2000円(自己負担分)を引いた全額を税金から引いてもらえます。

つまり、当記事の記入例で言うと、寄付した30,000円から2,000円(自己負担分)を引いた28,000円税金が安くなります。

そして、確定申告した場合その28,000円は所得税と住民税から次の割合で引かれます。※ワンストップ特例の場合は、28,000円全額が住民税から引かれます。

所得税

(寄付金額-2000円)×所得税率

(例)寄付金額30,000円で、所得税率10%の場合

(30,000円-2,000円)×10%

=28,000円×0.1

=2,800円

所得税からは2,800円引かれる。

住民税

住民税からは次の2つを足した金額が引かれます。

①(寄付金額-2000円)×10%

②(寄付金額-2000円)×(90%-所得税率)

(例)寄付金額60000円で、所得税率10%の場合

①(30,000円-2,000円)×10%

=28,000円×0.1

=2,800円

②(30,000円-2,000円)×(90%-10%)

=28,000円×80%

=28,000円×0.8

=22,400円

①2,800円+②22,400円=25,200円

住民税からは25,200円引かれる。

おわりに

確定申告の書き方でお困りの方は、ケース別に確定申告記入例をまとめた、こちらの記事も是非参考にしてみてください。

↓ ↓ ↓

■2024(令和5年分)確定申告書類の書き方・記入例ケース別徹底解説!

それでは、今日も最後までお読みいただきありがとうございました。