この記事では、地震保険料控除の書き方と計算方法をご説明させていただきます。また、年末調整(給与所得者の保険料控除申告書)・確定申告書(第一表・第二表)の記入例も掲載しておりますので良かったら参考にしてみて下さい。

目次

地震保険料控除とは

地震保険料を支払った方と、平成18年以前から契約している長期の損害保険(旧長期損害保険料)を支払った方は、最高5万円までの控除を受けることができ、これを地震保険料控除といいます。お勤め先の会社で年末調整を受ける方は年末調整で、受けない方は確定申告で申請を行います。

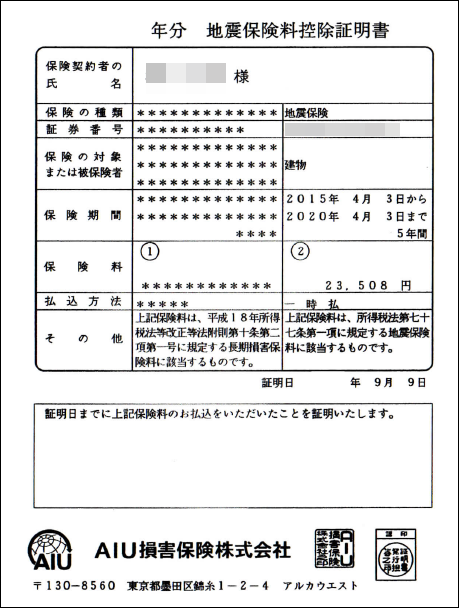

毎年10月~11月頭に保険会社から下記のような地震保険料控除証明書が送られてきますので、無くさないようとっておきましょう。

【地震保険料控除証明書サンプル】

地震保険料控除の計算方法

「地震保険料」と「旧長期損害保険料」で計算方法が異なり次のようになります。契約が1つの場合は該当する方だけOK、「地震保険料」と「旧長期損害保険料」両方の契約がある場合は、それぞれの控除額を計算する必要があります。

【地震保険料】

| 支払った保険料の金額 | 控除額 |

| 50,000円以下 | 支払った保険料全額 |

| 50,000円超 | 50,000円 |

【旧長期損害保険料】

| 支払った保険料の金額 | 控除額 |

| 10,000円以下 | 支払った保険料全額 |

| 10,000円~20,000円 | 支払った保険料額×1/2+5,000円 |

| 20,000円超 | 15,000円 |

控除額の上限は50.000円

「地震保険料の控除額」と「旧長期損害保険料の控除額」を足した金額が合計の控除額となりますが、控除額の上限は50,000円です。2つ以上の契約があり控除額合計が50,000円を超えた場合は、一律で50,000円が地震保険料の控除額となります。

では次に、記入例を見ながら年末調整・確定申告書の書き方をご説明させていただきます。会社員・公務員・パート・アルバイトなどの方は年末調整を、個人事業主の方は確定申告をご参照ください。

年末調整:地震保険料控除の書き方と記入例

これからご紹介する記入例は、地震保険料:23,508円、旧長期損害保険料:12,600円を今年支払った設定で作成しております。

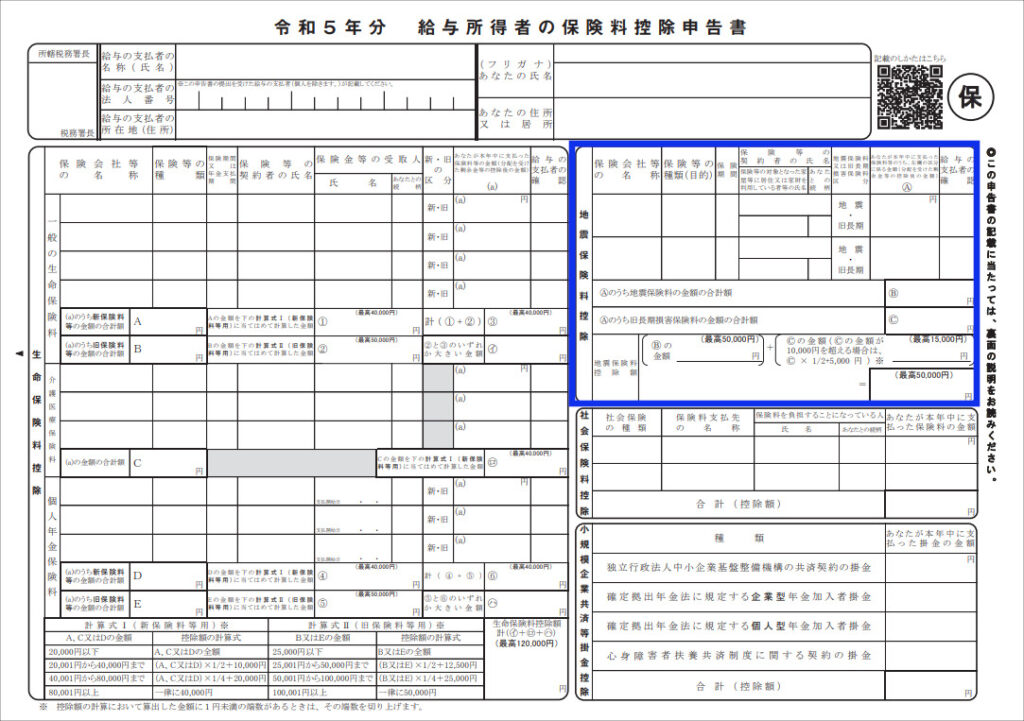

地震保険料控除は、年末調整書類の中で「給与所得者の保険料控除申告書」の下記青枠内に記入します。

【地震保険料控除 年末調整記入例】

下記項目は、保険会社から送られてくる「地震保険料控除証明書」に記載されているのでそのまま書き写してください。

- 保険会社等の名称

- 保険等の種類(目的)

- 保険期間・保険等の契約者の氏名

- 地震保険料又は旧長期損害保険料の区分

- あなたが本年中に保険料等のうち、左欄の区分に係る金額

【家屋等に居住又は家財を利用している者等の氏名】

ここはたいていの場合、契約者と同じで大丈夫です。異なる場合は、その方の氏名と続柄を記入しましょう。

赤①

地震保険料として支払った合計額を記入します。

赤②

旧長期損害保険料として支払った合計額を記入します。

赤③

赤①の金額を記入します。赤①の金額が50,000円を超えている場合は50,000と記入してください。※上限が50,000円のため。

赤④

赤②の金額を次の計算式にあてはめて控除額を算出します。

| 支払った保険料の金額 | 控除額 |

| 10,000円以下 | 支払った保険料全額 |

| 10,000円~20,000円 | 支払った保険料額×1/2+5,000円 |

| 20,000円超 | 15,000円 |

(記入例の場合)

赤②の金額が12,600円なので上記表の中段に該当。

12,600円×1/2+5,000円=11,300円

赤⑤

赤③と赤④を足した金額を記入します。足した金額が50,000円を超えている場合は50,000と記入して下さい。※上限が50,000円のため

23,508円+11,300円=34,808円

年末調整の書き方でお困りの場合は、ケース別に年末調整記入例をまとめた、こちらの記事も是非参考にしてみてください。

確定申告:地震保険料控除の書き方と記入例

これからご紹介する記入例は、地震保険料:23,508円、旧長期損害保険料:12,600円を今年支払った設定で作成しております。

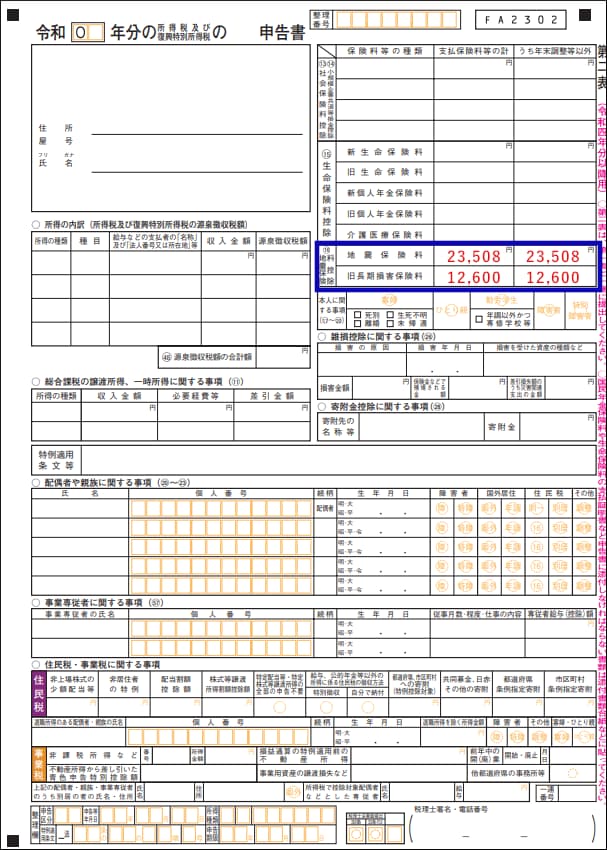

確定申告書には第一表と第二表があります。先に第二表の記入例をご紹介させていただきます。

地震保険料控除:確定申告書第二表 記入例

下記記入例の青枠内に、保険会社から送られてきた「地震保険料控除証明書」に記載されている「地震保険料」、「旧長期損害保険料」を記入します。複数契約している場合は、それぞれの合計額を記載します。

※「うち年末調整等以外」欄には、年末調整や公的年金等の源泉徴収において、この控除の適用を受けていない金額を記入します。

地震保険料控除:確定申告書第一表 記入例

続いて、第一表です。青枠内に地震保険料控除額を記入します。※記入例の地震保険料控除額の計算内訳は、記入例の下に記載しております。

記入する地震保険料控除額は「地震保険料の控除額」と「旧長期損害保険料の控除額」を足した金額です。1つの契約だけ(例えば地震保険だけの契約)の場合は1つでOKです。記入例では2つの契約があるので、まずはそれぞれの控除額を算出します。※計算式は記事前半に掲載しておりますのでご参照ください。

【地震保険料の控除額】

「地震保険料として今年支払った金額」=23,508円。50,000円以内なので、そのまま控除額となり「地震保険料の控除額」は23,508円。

【旧長期損害保険料の控除額】

「旧長期損害保険料として今年支払った金額」=12,600円。計算式は12,600円×1/2+5,000円で「旧長期損害保険料の/控除額」は11,300円

上記2つを足します。23,508円+11,300円=34,808円。50,000円以内なので、記入する地震保険料控除額は34,808円となります。※足した金額が50,000円を超えた場合は50,000円と記入します。(上限が50,000円のため)

おわりに

お疲れ様でした。以上が地震保険料控除の概要と年末調整・確定申告書記入例となります。ちなみに、保険会社から送られてきた「地震保険料控除証明書」は年末調整・確定申告ともに添付書類として提出が必要ですのでご注意ください!

それでは今日も最後までお読みいただきありがとうございました。

年末調整の書き方でお困りの場合は、ケース別に年末調整記入例をまとめた、こちらの記事も是非参考にしてみてください。