今回は、確定申告特集として「初めて住宅ローン控除を申請する方」を対象に、確定申告書の書き方を具体例を交えご紹介させていただきます。

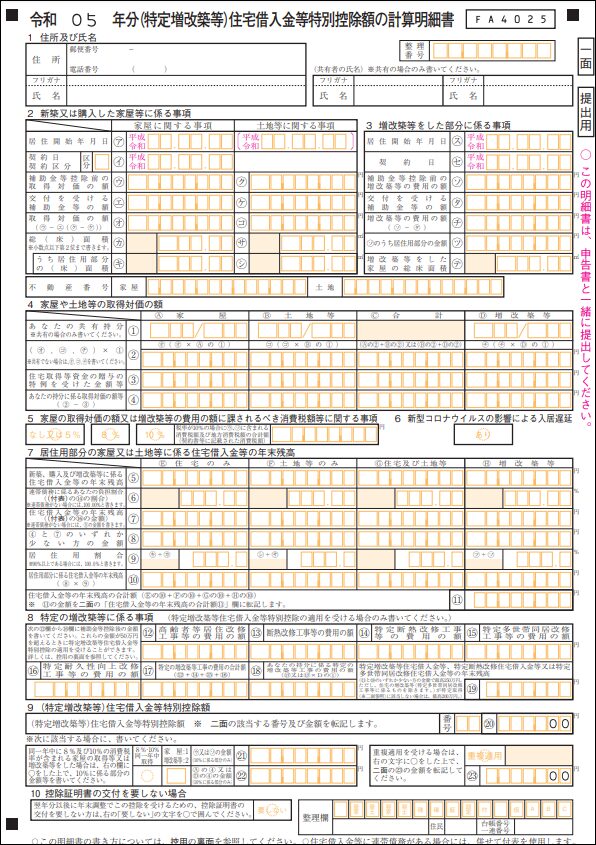

第1回:住宅借入金等特別控除額の計算明細書の書き方・記入例

第2回:確定申告書(第一表・第二表)の書き方・記入例

と2記事にわけ、出来るだけ詳しくまとめましたので良かったらご活用ください。

第1回の今回は、住宅ローン控除の申請に必要な書類の確認と、「住宅借入金等特別控除額の計算明細書」の書き方・記入例をご紹介させていただきます。

目次

必要書類を確認

まずは、次の6つの書類を揃えましょう。

【住宅ローン控除の申請に必要なもの】

- 住宅借入金等特別控除額の計算明細書

- 確定申告書

- 売買契約書または建築請負契約書

- 土地・家屋の登記簿謄本

- 住宅借入金の年末残高証明書

- 源泉徴収票 ※給与所得者のみ必要

住宅借入金等特別控除額の計算明細書

こちらからダウンロードできるので良かったらご利用ください。

→住宅借入金等特別控除額の計算明細書

※ただし、複写になっていないので記入後に1部コピーをとり、それを控えとして税務署に受領印をもらってください。複写版がほしい場合は税務署まで取りに行きましょう。

確定申告書

こちらからダウンロードできるのでよかったらご使用ください。ただし、複写になっていないので記入後に1部コピーをとり、それを控えとして税務署に受領印をもらってください。複写版がほしい場合は税務署まで取りに行きましょう。

→確定申告書

売買契約書または建築請負契約書

住宅購入時の契約書です。

土地・家屋の登記簿謄本

お近くの法務局支局で取得します。※お近くの法務局支局がわからない場合は、「お住まいの市区町村名 法務局」で検索してみて下さい。

土地・建物それぞれ1通:600円。※インターネットで取得すると若干安くなりますが、間違えると追加でお金がかかってしまうので窓口で取得された方がいいと思います。

住宅借入金の年末残高証明書

毎年10~11月に住宅ローンを組んだ金融機関から送られてきます。

源泉徴収票 ※給与所得者のみ必要

お勤めの会社から受け取っている、もしくは郵送されてきていると思います。

事前に準備するものは以上です。

では、確定申告書類を実際に書いていきましょう。まずは、住宅借入金等特別控除額の計算明細書から記入します。

借入金等特別控除額の計算明細書の書き方・記入例

【記入例の設定】

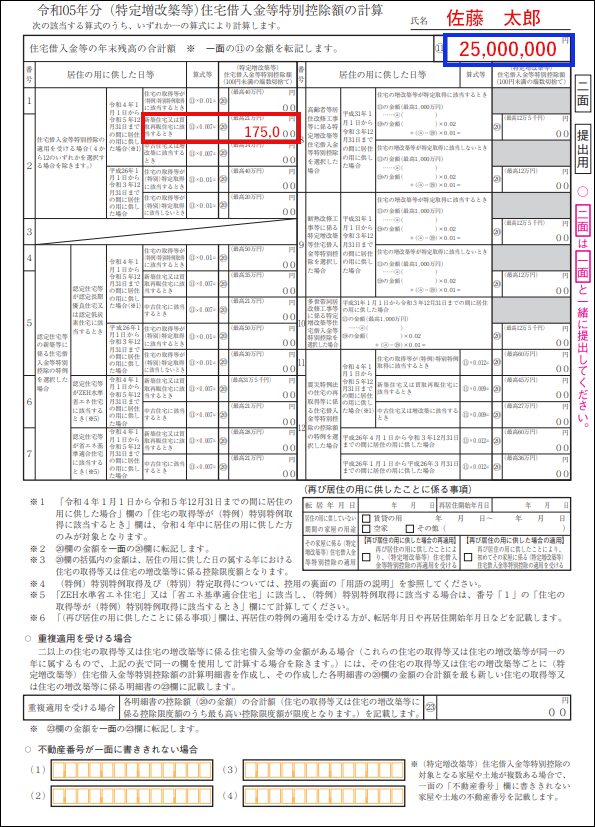

会社員の佐藤太郎さんは、去年妻の花子さんと共同でマイホームを購入しました。持ち分は、夫である太郎さんが3/4、妻の花子さんが1/4です。住宅ローン控除初年度なので、今年は確定申告で申請します。

- 年末住宅ローン残高:2500万円

- 家族構成:共働きの妻(年収400万)と子供一人(16歳)の3人家族

- 年収:580万

※当記事では、「連帯債務なし」、「居住用のマイホーム」を想定した記入例を作成しております。

住宅借入金等特別控除額の計算明細書は一面・二面の2枚です。まずは一面から記入していきましょう。

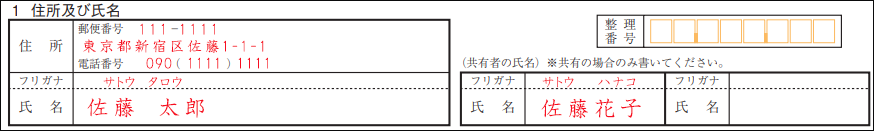

1.住所及び氏名

「左側」に自分の住所と氏名・フリガナ、電話番号を、「右側」に共有者の氏名・フリガナを記入します。共有者がいない場合は、右側には何も書かなくてOKです。

2.新築又は購入した家屋等に係る事項

㋐ 居住開始日(住民票を移した日)を記入します。※居住開始日=住民票を移した日

㋑ 契約日を記入し、区分欄へ注文住宅は「1」、分譲・中古住宅は「2」と記入します。

㋒㋗ 売買契約書に記載されている家屋・土地それぞれの取得価格を記入します。

㋩㋠ 補助金等の交付を受けた場合はその金額を記入します。

㋔㋙ ㋔には㋒-㋓、㋙には㋗-㋘の金額を記入します。

㋕㋚ 登記簿謄本に記載されている家屋・土地それぞれの面積を記入します。

㋖㋛ 住居用のみで使用している場合は、「総(床)面積」と同じでOKです。※マイホームの一部を仕事用の事務所などで使用している場合は、その使用部分の面積を引き、居住用として使用している部分の面積を記入します。

3.増改築等をした部分に係る事項

今回の記入例は改築ではないので空白でOKです。

4.家屋や土地等の取得対価の額

① 共有の場合は自分の持分割合を記入します。共有でない場合は空白でOKです。

② 取得価格に自分の持分割合をかけた金額を記入します。

③ 住宅取得等資金の贈与の特例を受けた場合は、その金額を記入します。

④ ②―③の金額を記入します。

(記入例)

家屋:19,800,000円×3/4=14,850,000円

土地:30,000,000円×3/4=22,500,000円

合計: 19,800,000円 +22500000円=37,350,000円

※ 住宅取得等資金の贈与の特例は受けていない。

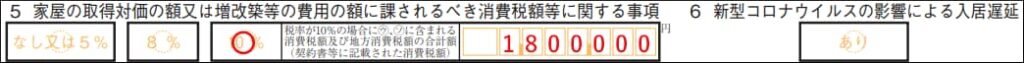

5.家屋の取得対価の額又は増改築等の費用の額に課されるべき消費税額等に関する事項

購入した時の消費税率を○で囲み、消費税の額を記入してください。

7.居住用部分の家屋又は土地等に係る住宅借入金等の年末残高

金融機関から送られてきた「住宅借入金の年末残高証明書」を見ながら記入します。

⑤ 「住宅借入金の年末残高証明書」に記載されている年末残高を記入します。借入先が複数ある場合は合計金額を記入してください。

⑥ 連帯債務の場合は、あなたの負担割合を、連帯債務でない場合は「100.00」と記入します。

⑦ 連帯債務がない今回のケースでは、「新築、購入及び増改築等に係る住宅借入金等の年末残高」と同じ金額を記入します。※連帯債務がある場合は付表2を使用して、年末残高の計算が必要です。

⑧ ④「あなたの持分に係る取得価格の額等」と⑦「住宅借入金の年末残高」を比べ、少ない方の金額を記入します。

「記入例」

37,350,000円>25,000,000円なので25,000,000円と記入。

⑨ 住居使用のみの場合は、「100.0」と記入します。マイホームの一部を仕事用の事務所などで使用している場合は、居住用として使用している割合を記入して下さい。

⑩ ⑧×⑨の金額を記入します。

「記入例」

25,000,000円×100.0%=25,000,000円

⑪ ⑩をそのまま転記します。

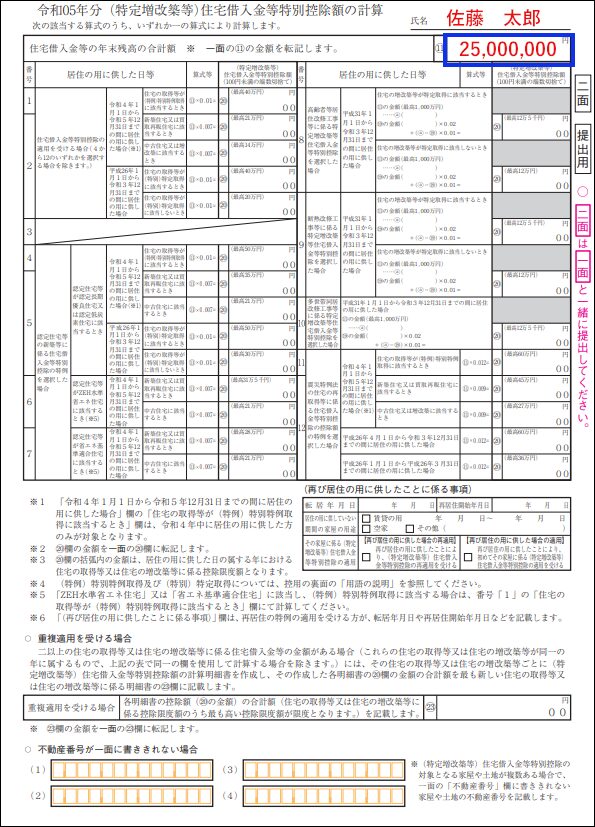

この「⑪住宅借入金等の年末残高の合計額」を下記画像・二面の青枠内に書き写してください。あと氏名も記入しましょう。

8.特定の増改築等に係る事項

この欄は、「特定の増改築等」に該当する場合にのみ記入します。今回は該当しないので空白でOKです。

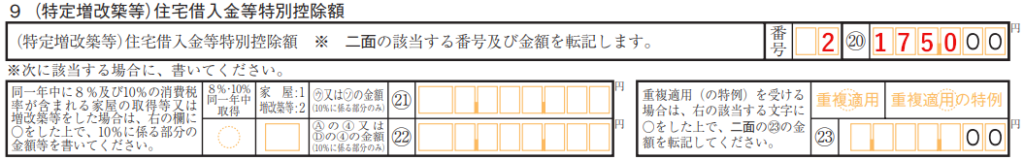

9.(特定増改築等)住宅借入金等特別控除額

二面をご覧ください。二面に掲載されている計算式から、ご自分に該当する項目を探します。今回の記入例は、新築で令和5年7月に入居したので、下記画像(二面)の赤枠内に該当します。

赤枠内の計算式は⑪×0.007です。(⑪は上記画像の氏名の下の金額)

「記入例」

25,000,000円×0.007

=175,000円

この金額が、あなたの住宅ローン控除額です!

赤枠内⑳にこの金額を記入してください。

続いて一面に戻り、番号に「2」、その下に赤枠内⑳に記入した金額を書き写します。

10.控除証明書の交付を要しない場合

会社員や公務員など給与所得者の方は、2年目以降は年末調整で住宅ローン控除の申請ができるので、ここはチェックしません。自営業の方など2年目以降も確定申告する方は「要しない」に○をつけましょう。

おわりに

お疲れ様でした、以上が「住宅借入金等特別控除額の計算明細書」の書き方と記入例となります。

もう少しで完了です、続いて、確定申告書(第一表・第二表)を書いていきましょう!

↓ ↓ ↓

■住宅ローン控除(減税)初年度の確定申告書の書き方と記入例を徹底解説

その他確定申告の書き方でお困りの方は、ケース別に確定申告記入例をまとめた、こちらの記事も是非参考にしてみてください。

↓ ↓ ↓

■2024(令和5年分)確定申告書類の書き方・記入例ケース別徹底解説!

書き方がわからない場合の対処法

住宅ローン控除は人によって状況が違うので、当記事の記入例だけではわからない部分も出てくるかと思います。その場合は、税務署の電話相談センターで聞くのが一番早いです。

それでは今日も最後までお読みいただきありがとうございました。