この記事では、「妻(配偶者)が専業主婦で収入が無い(0円)の場合」の夫側の年末調整書類の書き方・記入例をご紹介させていただきます。今年(令和3年)の年末調整で提出が必要な全書類の書き方・記入例を掲載しておりますので、良かったら是非参考にしてみてください。

【各記入例の共通項目】

※個人番号を記載するかしないかは会社により方針が異なるため、お勤めの会社の指示に従ってください。

※書類左上(所轄税務署長等、給与の支払者の名称・法人番号・所在地)は原則記入不要ですが、会社から記入指示がある場合は、指示に従ってください。

目次

年末調整書類の確認

今年の年末調整書類は次の4枚です。

- 令和6年分 給与所得者の扶養控除等(異動)申告書

- 令和5年分 給与所得者の扶養控除等(異動)申告書

- 令和5年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

- 令和5年分 給与所得者の保険料控除申告書

※この他、2年目以降の住宅ローン控除(減税)を申請する場合は、「給与所得者の住宅借入金等特別控除申告書」の提出も必要です。書き方はこちらの記事に詳しくまとめましたので良かったら参考にしてみてください。

それでは、1枚ずつ書き方と記入例をご紹介させていただきます。

令和6年分 給与所得者の扶養控除等(異動)申告書

「令和6年分 給与所得者の扶養控除等(異動)申告書」に妻(配偶者)の情報を記載するか・しないかは、自分の合計所得金額が900万円以下か、900万円を超えるかで異なります。ここでは両方の書き方・記入例をご紹介させていただきますので該当する方をご参照ください。

但し、「令和6年分」は来年使用するものなので、年収はあくまで来年の予測金額で判断してください。ただ、もし年収予測が外れても、来年の年末調整で修正できるので、そこまで神経質にならなくても大丈夫です。

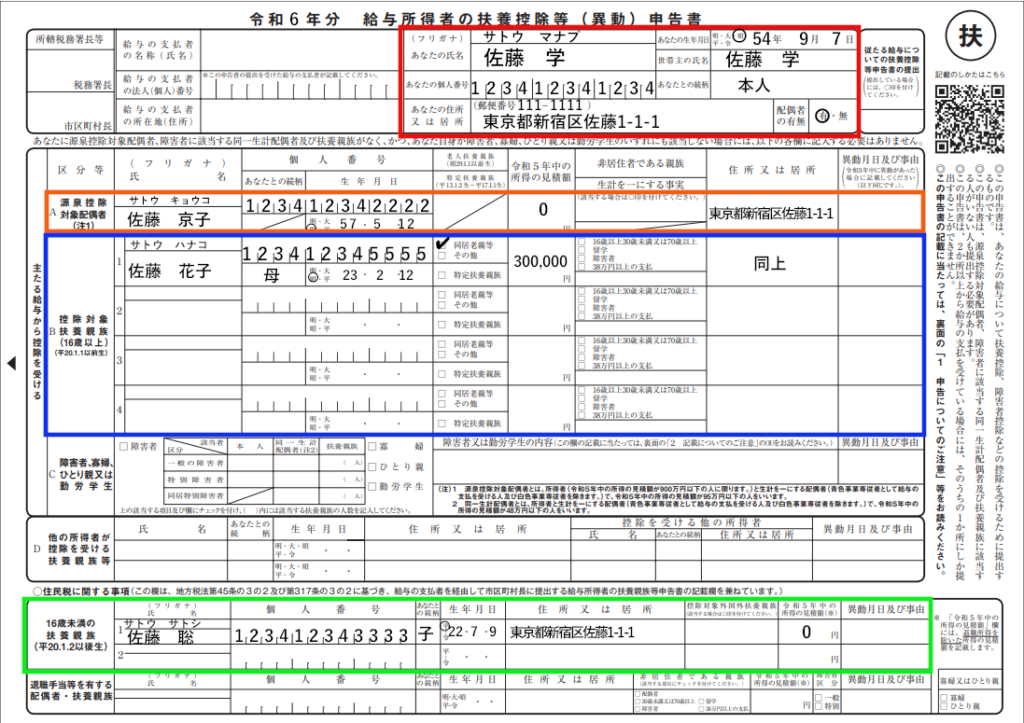

合計所得金額900万円以下の方

申請者本人の合計所得金額が900万円以下(給与収入だけの場合は、年収1095万円以下の方)であれば、妻は源泉控除対象配偶者に該当するので、「扶養控除等(異動)申告書」に妻(配偶者)の情報を記載します。

下記記入例を参考に「自分の情報」を赤枠、妻(配偶者)の情報をオレンジ枠、「16歳以上の扶養親族(子供や親など)の情報」を青枠、「16歳未満の子供の情報」を緑枠に記入して下さい。

また、今回は「妻(配偶者)の収入は無し」の記入例なので、妻の「令和6年の所得の見積額」は0円とご記入ください。

所得の見積額について

妻や扶養親族に収入がある場合は、こちらの記事を参考に「所得の見積額」を計算し記入してください。

(給与をもらっている場合)

■年末調整:配偶者や扶養親族の「所得の見積額」の計算方法と書き方

(給与と年金をもらっている場合)

■「所得の見積額」の計算方法:親や配偶者が年金と給与両方もらってる場合

(年金をもらっている場合)

■年末調整:親や配偶者が年金を受給している場合の所得の見積額を計算

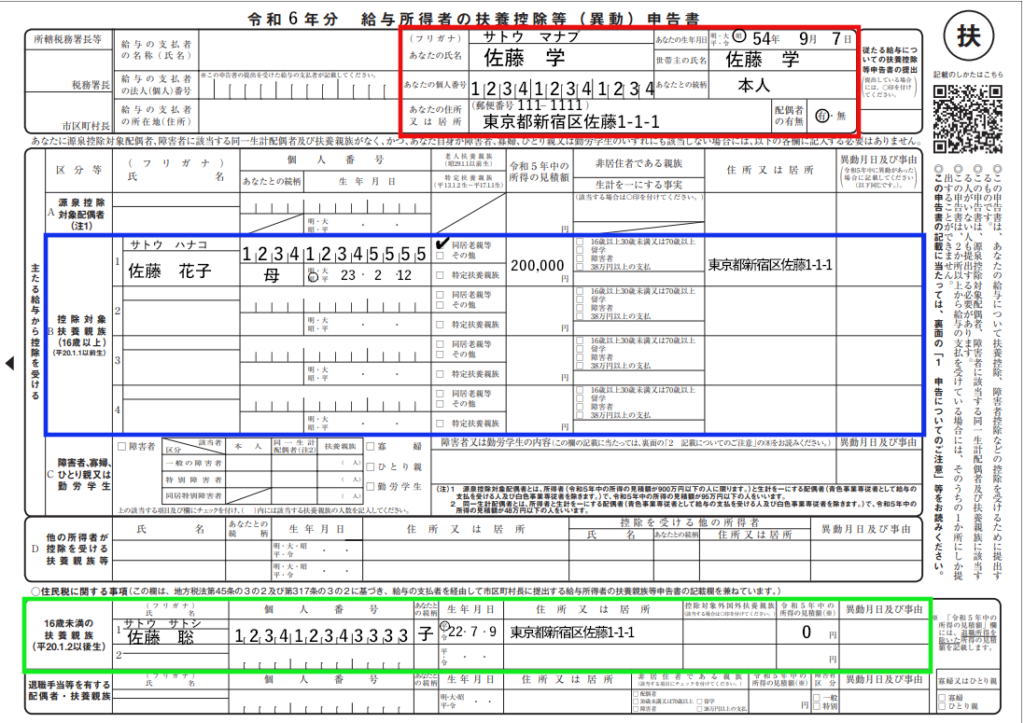

合計所得金額が900万円を超えている方

※給与収入だけの場合、年収1095万円を超えている方が対象。但し、所得金額調整控除に該当する方は年収1110万円以下の方が対象となります。所得金額調整控除に該当するかどうかはこちらの記事でご確認下さい。

申請者本人の合計所得金額が900万円を超えている場合は、妻は源泉控除対象配偶者に該当しないので、この用紙には妻(配偶者)の情報は記載しません。

下記記入例を参考に「自分の情報」を赤枠、「16歳以上の扶養親族(子供や親など)の情報」を青枠、「16歳未満の子供の情報」を緑枠に記入して下さい。ちなみに扶養親族なしの場合は、自分の情報のみ記入でOKです。

所得の見積額について

妻や扶養親族に収入がある場合は、こちらの記事を参考に「所得の見積額」を計算し記入してください。

(給与をもらっている場合)

■年末調整:配偶者や扶養親族の「所得の見積額」の計算方法と書き方

(給与と年金をもらっている場合)

■「所得の見積額」の計算方法:親や配偶者が年金と給与両方もらってる場合

(年金をもらっている場合)

■年末調整:親や配偶者が年金を受給している場合の所得の見積額を計算

令和5年分 給与所得者の扶養控除等(異動)申告書の記入例

この用紙は、すでに去年の年末調整時(または、今年入社した方は入社時)に書いているため、会社によっては返却されていない人もいるかと思います。返却されていない場合、変更点がなければそのままでOKですが、変更点(引越したなど)がある場合は、会社に変更点がある旨を伝え、一旦返してもらいましょう。そして修正して再度提出して下さい。

基本的な書き方は「令和6年分」と同じなので、上記「令和6年分」を参考にしてください。

但し、「令和5年分」なので、年収は今年(令和5年1月~12月)の年収で判断します。年末調整を書くのは11月なので年収が確定しているわけではありませんが、12月に受け取る給与も含め、今年の「1月~12月に受け取る額面給与」と「ボーナス」を足した年収で判断してください。※手取り金額でなく額面(総支給)金額ですのでご注意ください。また、月15万円以下の通勤交通費は非課税なので、原則収入には入れません。

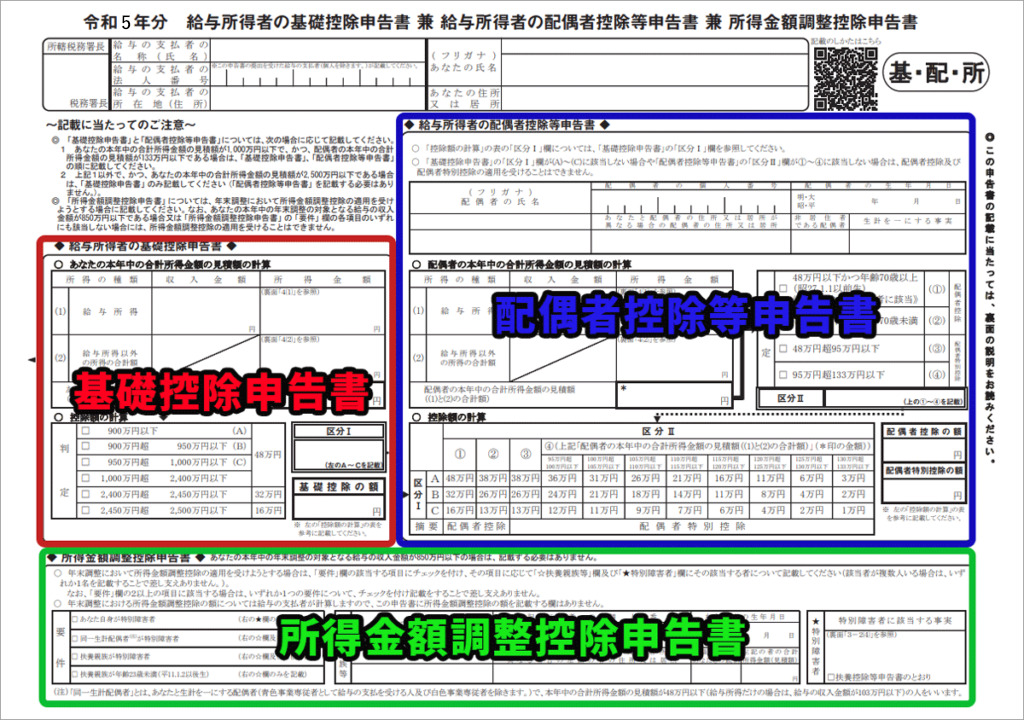

令和5年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

この「令和5年分 給与所得者の基礎控除申告書…」という長い名前の書類は、以下の3つがセットになった書類です。

- 基礎控除申告書

- 配偶者控除等申告書

- 所得金額調整控除申告書

3つの書類が1つになっているので複雑そうに見えますが、1つ1つ確認していけばそれほど難しくありません。書き方・記入例については、下記でそれぞれご説明させていただきましたので、お手数ですがこちらをご参照ください。

■令和5年分 給与所得者の基礎控除申告書の書き方・記入例

■令和5年分 給与所得者の配偶者控除等申告書の書き方・記入例

■令和5年分 所得金額調整控除申告書の書き方と記入例。対象者を確認!

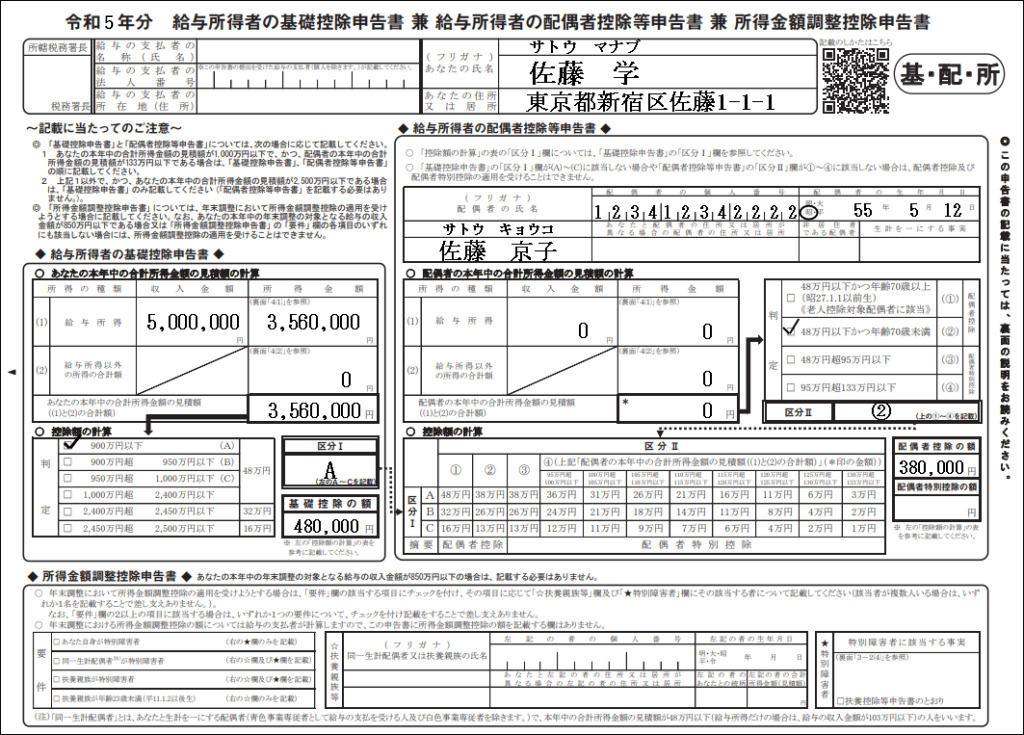

ちなみに、「自分の年収が500万円(給与収入のみ)で 、配偶者が専業主婦(収入無し)場合」 は以下のようになります。※配偶者のマイナンバーを記入するかどうかは、会社により対応が異なるためお勤めの会社にご確認ください。

令和5年分 給与所得者の保険料控除申告書の記入例

最後に「保険料控除申告書」ですが、この用紙については、こちらの記事に書き方・記入例を詳しくまとめましたので合わせてご参照ください。

■令和5年分 給与所得者の保険料控除申告書の書き方と記入例を解説!

おわりに

お疲れ様でした、以上が「妻(配偶者)に収入が無い(0円)の方向けの年末調整書類の書き方・記入例」となります。

年末調整の書き方でお困りの方は、ケース別に年末調整記入例をまとめた、こちらの記事も是非参考にしてみてください。