この記事では、年末調整を受けた給与所得者(会社員・公務員・パート・アルバイトなど)の方を対象に、確定申告で医療費控除を申請する際の書き方・記入例をご紹介させていただきます。医療費控除の明細書、確定申告書第一表・第二表すべての記入例を掲載しておりますので、是非参考にしてみて下さい。

※パソコンをお持ちの方は、「国税庁の確定申告書作成コーナー」を使うと、とても簡単に医療費控除の申請ができます。申請方法を動画で解説しているので、是非合わせてご活用ください。

目次

準備する書類

まずは次の書類を準備しましょう。

- 確定申告書

- 医療費控除の明細書

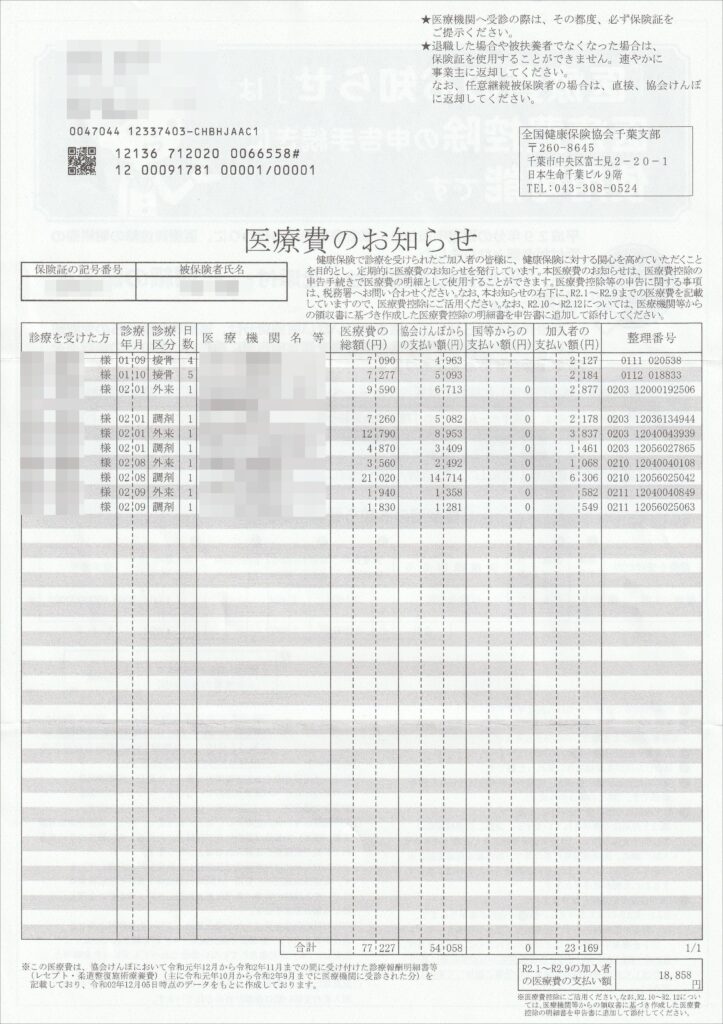

- 医療費通知(医療費のお知らせ)

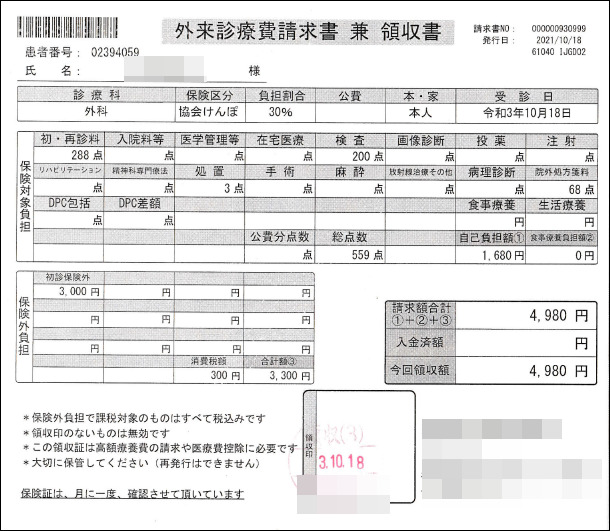

- 医療費の領収書

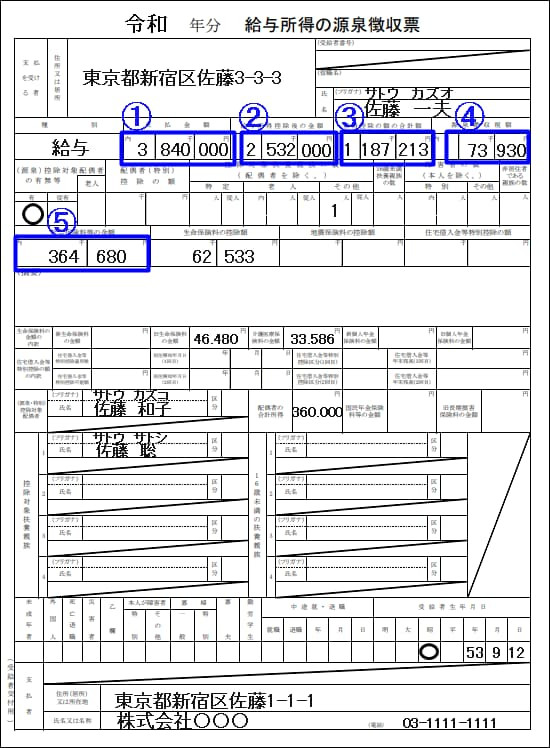

- 源泉徴収票

確定申告書

こちらからダウンロードできるのでよかったらご使用ください。

→確定申告書

医療費控除の明細書

こちらからダウンロードできます。

→医療費控除の明細書

医療費通知(医療費のお知らせ)

医療費通知(医療費のお知らせ)は、1年間にかかった医療費を医療保険者がまとめて通知してくれる書類で、この書類があると医療費控除の申請がめちゃくちゃ楽になります。いちいち領収書を集めて計算する手間が省けるので是非ご用意ください。

下記は協会けんぽのものですが、加入している健康保険が国保であれば市区町村から、健康保険組合であれば健康保険組合から送られてきます。

また、様式や送られてくる頻度も各医療保険者によって異なります。例えば、協会けんぽの場合、毎年1回、1月~2月ころに勤務先の会社に送られてきます。

↑これがあると本当に申請が楽になります!

医療費の領収書

先に紹介した医療費通知(医療費のお知らせ)がある場合は、医療費通知に載っている医療費以外の領収書を準備して下さい。ちなみに協会けんぽの医療費のお知らせには、1~8月分の医療費のみ掲載されており、9~12月は掲載されていないので、掲載されていない分は領収書での申請が必要になります。

また、 医療費通知(医療費のお知らせ)がない場合は 、1~12月までにかかった同一世帯全員分の医療費領収書を集めて下さい。

ちなみに病院などへの交通費も医療費控除として認められます。交通費の領収書がない場合は、メモしておきましょう。

領収書は、提出する必要はありませんが、5年間の保存義務があるのでなくさずに保管しておきましょう。

源泉徴収票

源泉徴収票は毎年12月末~1月末に会社から渡される以下の書類です。これも必ず必要なので、もし失くしてしまった場合は再発行してもらってください。※青枠で囲った部分は、後でご紹介する申告書に書き写す部分です。

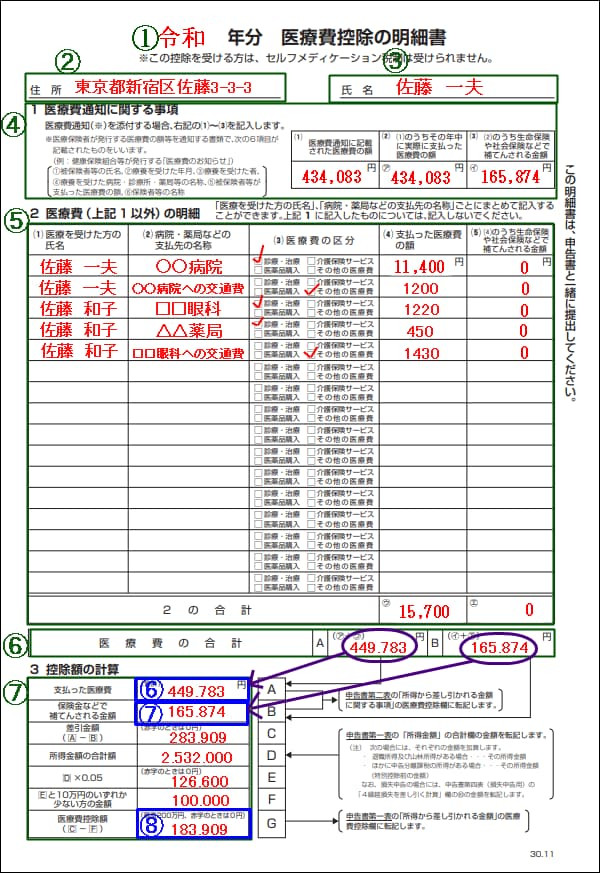

医療費控除の明細書 書き方・記入例

(作成サンプル)

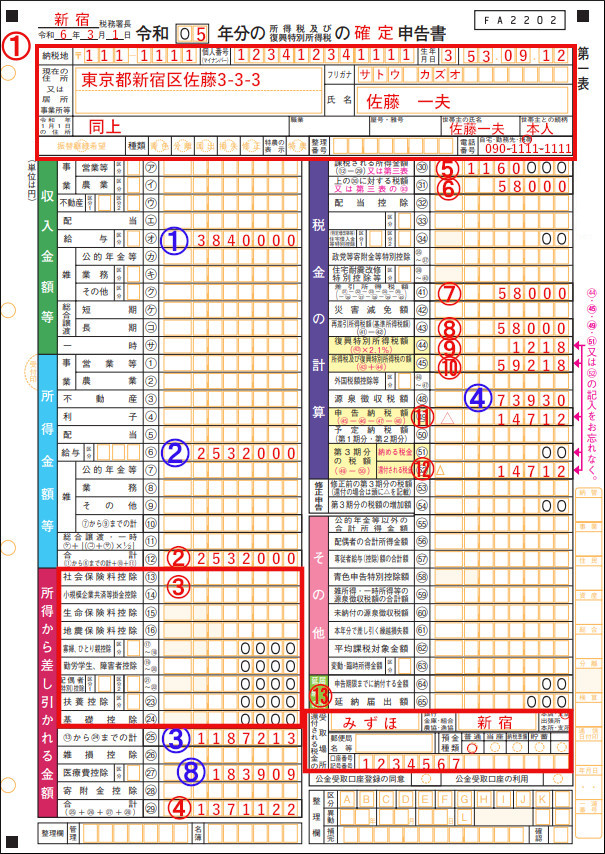

佐藤一夫さん、45歳の会社員(年収384万円)。今年体調を崩し入院したため医療費控除を申請することに。奥さんは103万以内でパートをしており、17歳の子供が1人。収入は給与所得のみで、会社にて年末調整実施済み。

まずは医療費控除の明細書から記入していきます。

緑① 申請する年を記入します。

緑② 住所を記入します。

緑③ 氏名を記入します。

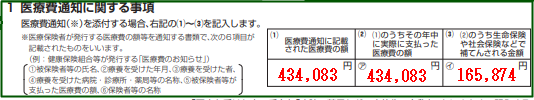

緑④ 「医療費通知(医療費のお知らせ)」がある場合は、集計してこの欄に記載します。

(1)医療費通知(医療費のお知らせ)に記載されている窓口負担額の合計金額を記入します。(※複数枚ある場合は、全部を足した金額です。)

(2)医療費通知(医療費のお知らせ)に記載されている窓口負担額で令和3年中に実際に支払った金額を記入します。※「医療費通知」には、令和3年分も記載されていることがあるので、令和4年に実際に支払った分だけを記入します。

(3)(2)のうち生命保険や社会保険などで補填された金額がある場合は、この欄に記入します。

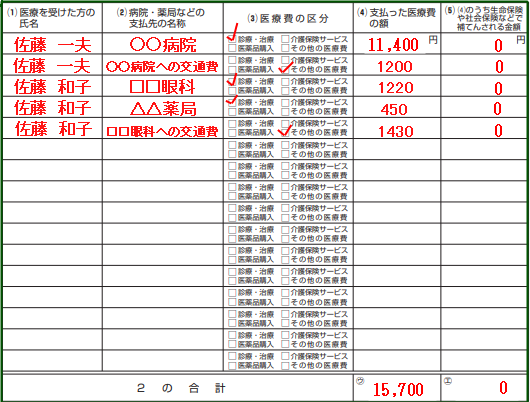

緑⑤ 上記「医療費通知(医療費のお知らせ)」に記載されていない医療費をこの欄に記入します。

下記記入例のように領収書を1枚1枚書くのではなく、「医療を受けた人・かかった病院・薬局など」を1列として、その合計額を計算し記入してください。

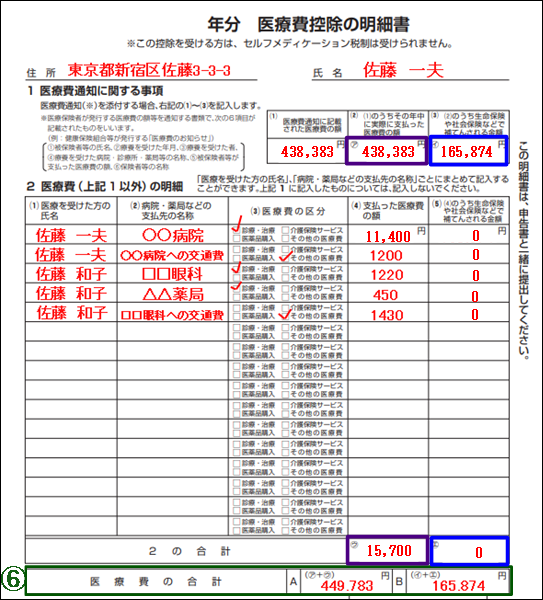

緑⑥ 下記画像の紫枠の合計金額をAに、青枠の合計金額をBに記入します。

緑⑦ 医療費控除額を計算していきます。

【A:支払った医療費】

緑⑥のAを転記します。

【B:保険金などで補填される金額】

緑⑥のBを転記します。

【C:差額金額】

AとBの差額金額を記入します。

449,783円-165,874円=283,909円

【D:所得金額の合計額】

先に掲載した源泉徴収票から所得金額青②を書き写します。

【E:D×0.05】

Dに0.05をかけます。

2,532,000×0.05=126,600

【F:Eと10万円のいづれか少ない方の金額】

126,600>100,000なので100,000円と記入します。

【G:医療費控除の額】

C-Fを計算し記入します。

283,909円-100,000円=183,909円

医療費控除:確定申告書第二表 書き方・記入例

続いて確定申告書第二表です。上記掲載の「源泉徴収票」から青①④を下記の該当箇所に書き写してください。

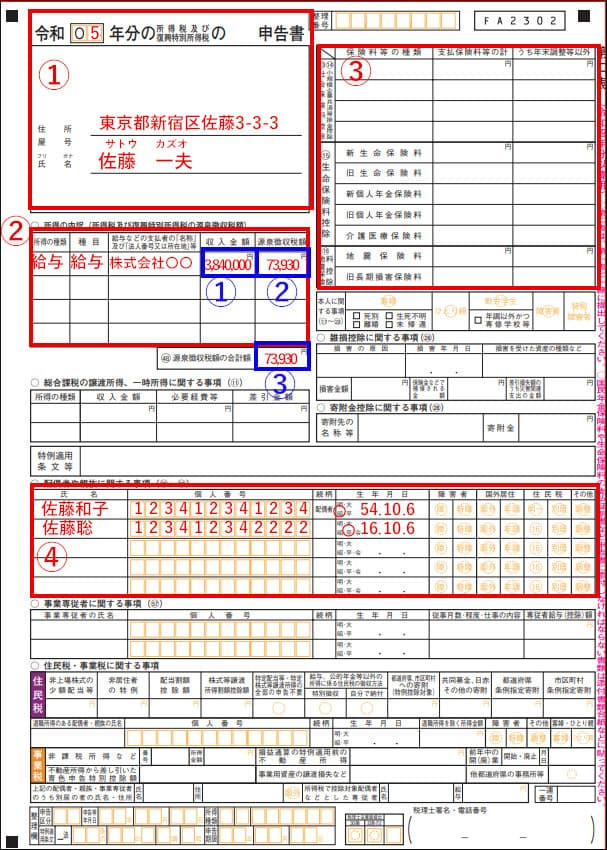

赤① 令和○○年分に「5」、住所・氏名を記入します。

赤② 所得の種類に「給与」、種目に「給与」、その右隣にお勤め先の会社名を記入します。

赤③ 年末調整済みの所得控除は記載を省略できるので書かなくてOKです。年末調整で申請していない所得控除がある場合は記入してください。

赤④ 配偶者や親族の情報(氏名・マイナンバー・続柄・生年月日)を記入します。16歳未満の扶養親族には住民税の16に○を付けて下さい。

医療費控除:確定申告書第一表 書き方・記入例

最後に確定申告書第一表です。上記掲載の「源泉徴収票」から青①②③④を、「医療費控除の明細書」から青⑧を該当箇所に書き写してください。

赤①(氏名欄) 記入例の通りに住所・氏名・マイナンバー・生年月日・電話番号などを記入して下さい。引越した人で、今年の1月1日の住所と現住所が違う場合は旧住所も記入してください。

※改正により押印は不要です。

生年月日の1つ目の枠(記入例で「3」と記載している部分)は次のとおり記入してください。

明治→1

大正→2

昭和→3

平成→4

赤② 所得の合計金額を記入します。今回の記入例では給与所得のみの設定なので、青②をそのまま記入します。給与以外の所得がある場合は、全ての所得を合計した金額を記入してください。

赤③ 年末調整済みの所得控除は記載を省略できるので書かなくてOKです。年末調整で申請していない所得控除がある場合は記入してください。

赤④ 青③⑧を足した金額を記入します。雑損控除・寄付金控除に該当する場合はこの2つも足した合計額を記入します。

赤⑤ 赤②から赤④を引いた金額を記入します。※1.000円未満は切り捨てて下さい。

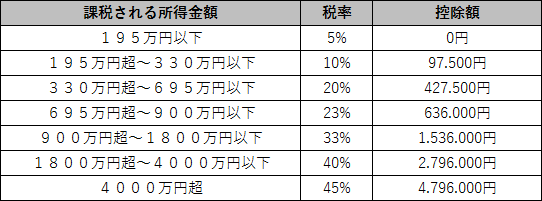

赤⑥ 税額を計算し記入します。下記税額表を計算式に当てはめ、税額を算出しましょう。

【計算式】

「所得税額」=「課税される所得金額」×「税率」-「控除額」

(記入例)

「所得税額」=1,160,000円×5%(0.05)-0円

=58,000円

赤⑦⑧ 赤⑥の金額をそのまま記入します。

赤⑨ 復興特別所得税を計算し、記入します。赤⑧に0.021をかけた金額(1円以下は切り捨て)が復興特別所得税になります。

赤⑩ 赤⑧⑨を足した金額を記入します。

赤⑪⑫ 還付金額(戻ってくる額)の計算です。青④から赤⑩を引いた金額を記入します。⑪の前に△を付けてください。

赤⑬ 還付される税金の振込先口座を記入して下さい。

添付書類について

【提出が必要な書類一覧】

- 確定申告書 第一表

- 確定申告書 第二表

- 医療費控除の明細書

- マイナンバー通知カードのコピー、またはマイナンバーカードのコピー

- 運転免許証などの本人確認書類のコピー

※マイナンバーカードのコピーを添付する場合は必要ありません。

ここでご紹介しているのは、当記事の記入例設定で必要な添付書類となります。状況が異なる場合は、「税務署の電話相談センター」にて添付書類のご確認をお願いいたします。

「医療費の領収書」は提出しなくてOKですが、5年間は自分で保存しておく必要あります。

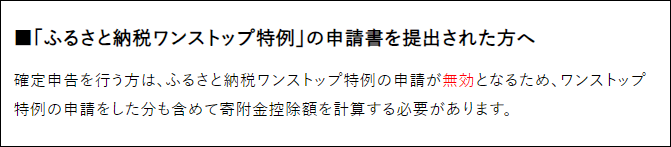

おわりに:ふるさと納税された方への注意点

最後に、医療費控除を今年申告する方で、昨年ふるさと納税もされた方への注意点を1つ。

医療費控除や住宅ローン控除などで確定申告をする場合は、一緒にふるさと納税(寄付金控除)も申請しないと「ふるさと納税分」の税金控除を受けることが出来ません。(※確定申告するとワンストップ特例の申請が無効となるため。)

こちらの記事を参考に、ふるさと納税分も忘れずに確定申告しましょう。

■確定申告:ふるさと納税(寄付金控除)の書き方を記入例付で徹底解説

確定申告の書き方でお困りの方は、ケース別に確定申告記入例をまとめた、こちらの記事も是非参考にしてみてください。

↓ ↓ ↓

■2024(令和5年分)確定申告書類の書き方・記入例ケース別徹底解説!

それでは今日も最後までお読みいただきありがとうございました。