住宅ローン控除は2年目から年末調整での申請が可能です。そこで今回は、年末調整に必要な「住宅借入金等特別控除申告書」の書き方と記入例をご紹介させていただきます。

金融機関から送られてきた「住宅ローンの残高証明書」をお手元にご準備下さい。この機会に住宅借入金等特別控除申告書を完成させましょう。また補足として、今回記入する「住宅借入金等特別控除申告書をなくしてしまった場合の再発行方法」についてもまとめましたので、良かったら参考にしてみて下さい。

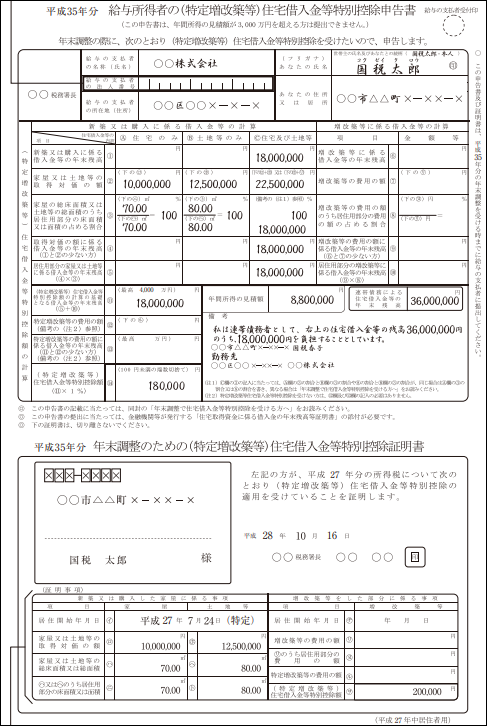

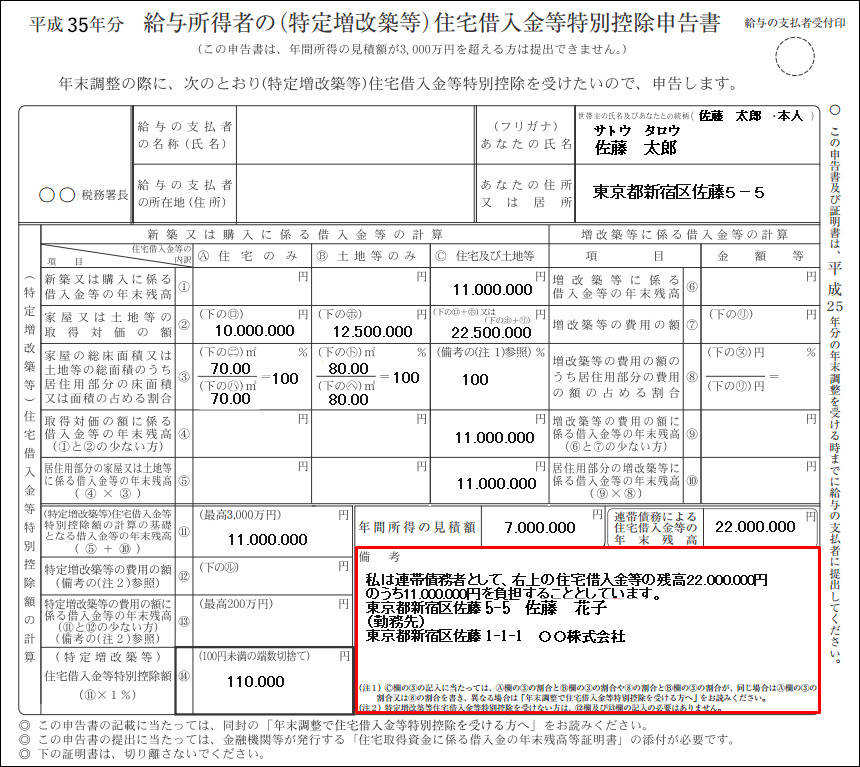

当記事の記入例にて使用している様式は、平成30年までに確定申告を行った場合の様式です。そのため令和5年が平成35年と表記されています。令和元年以降に確定申告を行った方は、様式が若干異なりますのでご注意ください。

住宅ローン控除初年度については、確定申告が必要です。こちらの記事に必要書類などを詳しくまとめてありますので、初年度の方はこちらをご参照下さい。

↓ ↓ ↓

一番簡単な住宅ローン控除初年度の確定申告!必要書類や期限も確認!

目次

年末調整で住宅ローン控除:提出する書類を確認

会社に提出する書類は次の2つです。

- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼 年末調整のための(特定増改築等)住宅借入金等特別控除証明書

- 住宅借入金の年末残高証明書

給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼 年末調整のための(特定増改築等)住宅借入金等特別控除証明書

この書類は、1年目の確定申告時に「住宅借入金等特別控除額の計算明細書」の「4.控除証明書の要否」で「要する」に〇をすると、10~12年分まとめて税務署から送られてきます。

※国税庁:令和5年分 年末調整のしかたより引用

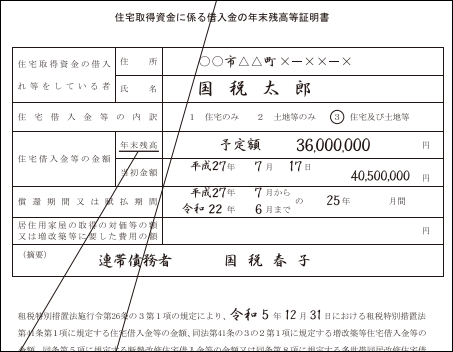

住宅借入金の年末残高証明書

この書類は、毎年10月頃に借入先の金融機関から送られてきます。

※国税庁:令和5年分 年末調整のしかたより引用

給与所得者の(特定増改築等)住宅借入金等特別控除申告書 記入例

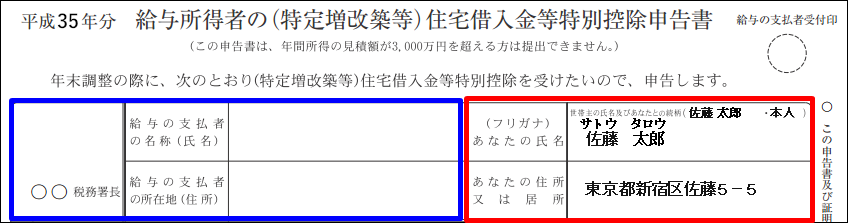

この記事では、夫婦が連帯債務者(夫50%・妻50%)で新築を建てた場合を想定した記入例を書かせていただいております。

では、早速上から順々に記入していきましょう。

赤枠内にあなたの名前・住所を記入します。

※個人番号記載欄がある場合、個人番号の記載は不要です。

※青枠内は会社が記入するので原則記載不要です。会社から記載指示が出ている場合は、指示に従い記入してください。

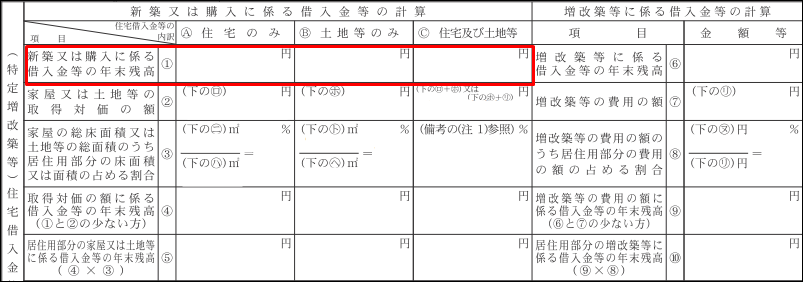

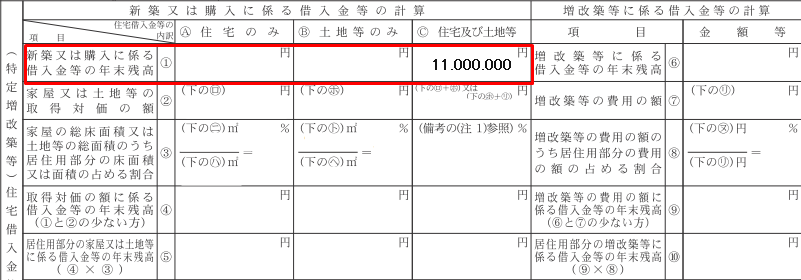

①新築又は購入に係る借入金等の年末残高

ここには、借入金の年末残高を記入するのですが、連帯債務の場合、自分の負担分を計算して記載します。(連帯債務で無い場合は、単純に金融機関から送られてきた年末残高証明書の合計金額を記載します。)

【連帯債務の場合:自己負担分の年末残高 計算~記載まで】

1.金融機関から送られてきた「住宅借入金の年末残高証明書」で年末残高を確認。借入している金融機関が複数ある場合は、全部足して合計金額を算出。

(記入例:2社の金融機関から借入)

年末残高合計

=A銀行(1.000万円)+B銀行(1.200万円)

=2.200万円

2.あなたの負担する年末残高を計算。

(記入例:連帯債務(夫50%・妻50%))

あなたの負担する年末残高

=2.200万円×50%

=1.100万円

3.借入の内訳が、住宅のみの場合はA欄、土地等のみの場合はB欄、住宅及び土地等の場合はC欄に記載します。(借入の内訳は金融機関から送られてくる年末残高証明書に記載されています。)

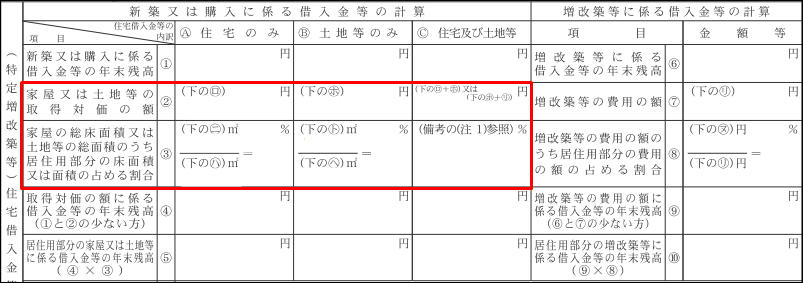

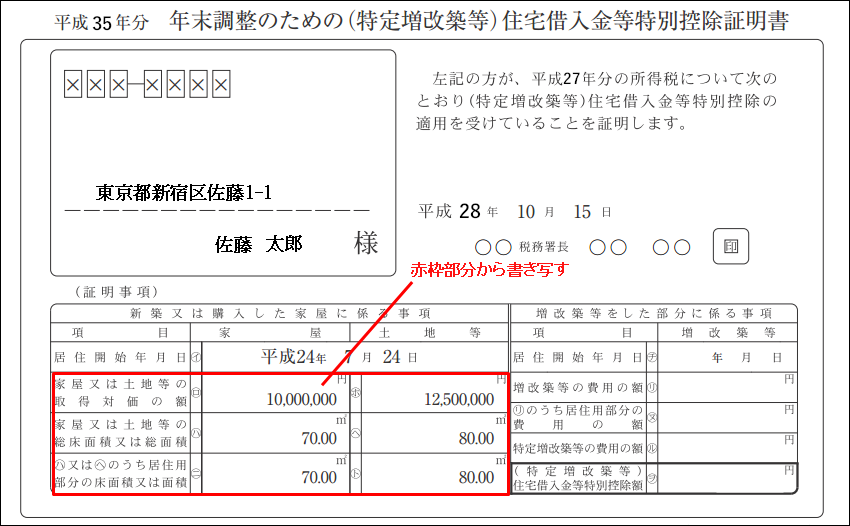

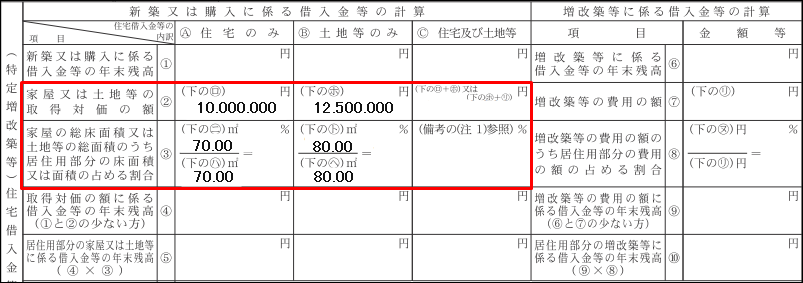

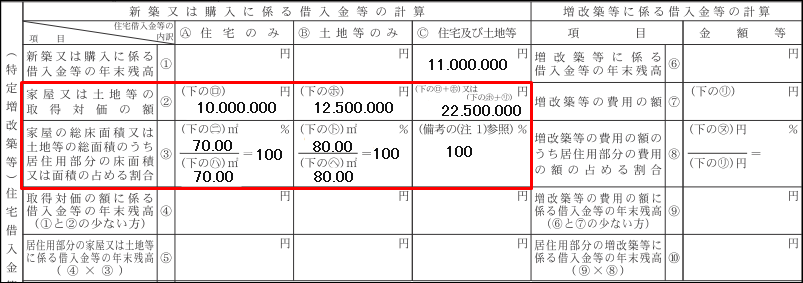

②家屋又は土地等の取得対価の額

③家屋の総床面積又は土地等の総面積のうち住居用部分の床面積又は面積の占める割合

まずは、同じ用紙の下部分「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」から書き写します。

↓ ↓ ↓

続いて、「家屋又は土地等の取得対価の合計金額」、「居住部分の占める割合」を記入します。「居住部分の占める割合」は一般的な住居の場合は、たいてい100%です。

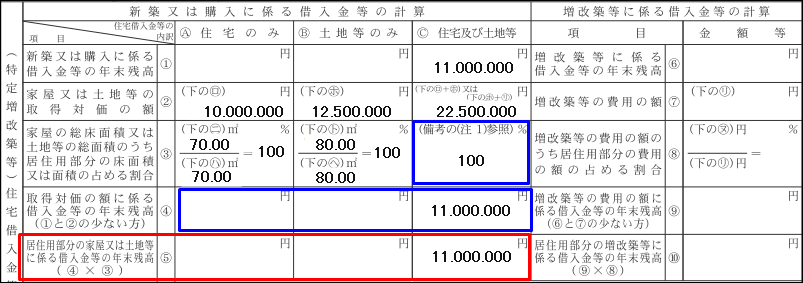

④取得対価の額に係る借入金等の年末残高

ここには、①と②で少ないほうを記入します(青枠のどちらか小さい方)。借入の内訳が、住宅のみの場合はA欄、土地等のみの場合はB欄、住宅及び土地等の場合はC欄に記載します。(借入の内訳は金融機関から送られてくる年末残高証明書に記載されています。)

ここには、④の金額に③の%をかけた金額を記入するのですが、ほとんどの方は100%だと思うので、その場合④と同額になります。100%で無い場合は青枠部分をかけた額を記入してください。

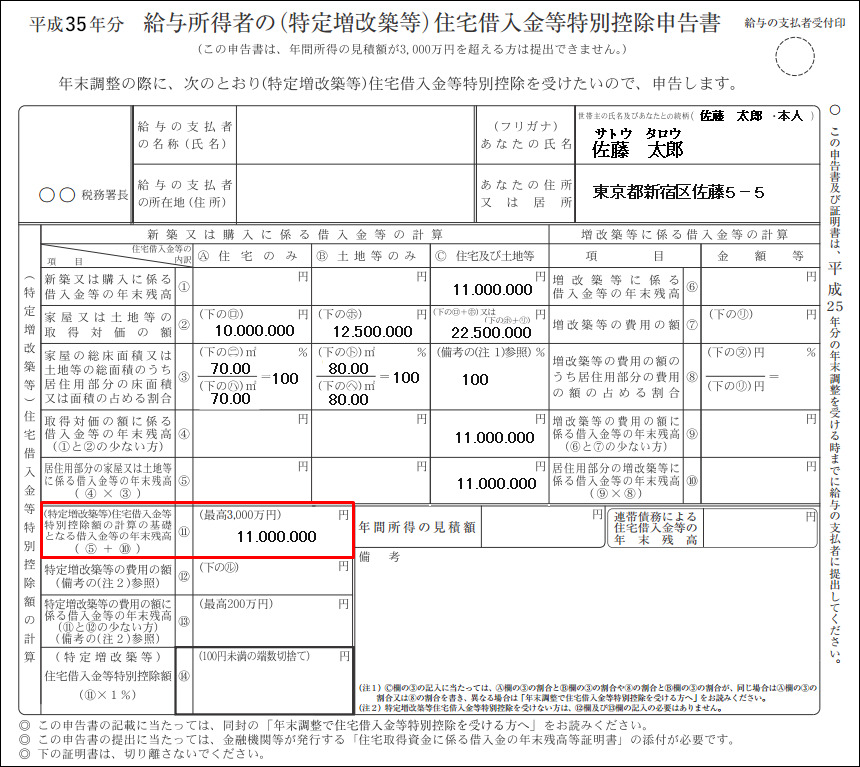

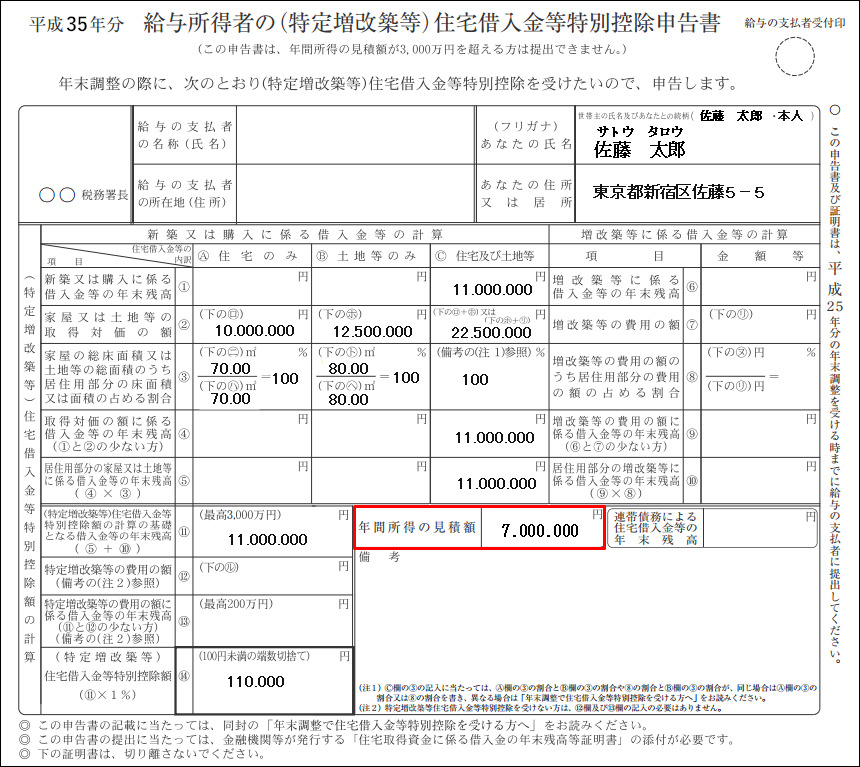

⑪(特定増改築等)住宅借入金等特別控除額の計算の基礎となる借入金等の年末残高

⑤の金額をそのまま記載します。

⑭(特定増改築等)住宅借入金等特別控除額

⑪の金額に1%(0.01)をかけた金額が控除額になります。

年間所得の見積額

ここにはあなたの今年1月~12月までの合計所得見込み額を記入します。ただ、この欄の意味は、年間所得が3000万円を超えると住宅ローン控除対象外となるため、あなたの年間所得が3000万円以下かどうかを判断するのが目的です。正確な所得金額が知りたいわけではないので、あくまで概算でOKです。但し、合計所得が3000万円を超えそうな場合はしっかりと計算してください。

連帯債務による住宅借入金等の年末残高

金融機関から送られてきた「住宅借入金の年末残高証明書」の年末残高を記入します。借入先が複数ある場合は合計金額を記入しましょう。

備考

備考欄には、他の連帯債務者から下記の通り一筆もらい、連帯債務者の氏名・住所・勤務先名・住所を書いてもらいましょう。

お疲れ様でした!記載例は以上となります。

最後に補足として、「給与所得者の(特定増改築等)住宅借入金等特別控除申告書 兼 年末調整のための(特定増改築等)住宅借入金等特別控除証明書」を紛失してしまった、あるいは確定申告のときに申請し忘れてしまった場合の再発行手続きをご紹介いたします。

【補足】住宅借入金等特別控除申告書をなくしてしまった場合の再発行方法

お住まいの住所を管轄する税務署に次の書類を提出します。直接持っていっても、郵送でもOKです。ダウンロードはこちらから。

↓ ↓ ↓

■年末調整のための(特定増改築等)住宅借入金等特別控除関係書類の交付申請書

お住まいの住所を管轄する税務署はこちらから調べることが出来ます。

↓ ↓ ↓

税務署の所在地などを知りたい方

おわりに

年末調整の書き方でお困りの場合は、ケース別年末調整記入例を下記の記事にまとめました。また、住宅ローン控除を申請される方の多くは、地震保険料控除の申請も必要かと思いますので合わせてご参照ください。

それでは今日も最後までお読みいただきありがとうございました。