この記事では、アルバイトを掛け持ちしているフリーターの方を対象に、確定申告書(第一表・第二表)の書き方と記入例、必要な添付書類についてご紹介させていただきます。

(記入例の設定)

2箇所でアルバイトを掛け持ちしている26才フリーター。独身、子供なし。1つの勤務先で社会保険に加入しており、その会社で年末調整してもらった。もう一つのアルバイト先の給与の申告が必要なので、確定申告を行います。

事前に準備するもの

確定申告書を記入するにあたり、次の書類が必要になるのでご準備ください。

- 確定申告書

- すべての勤務先の源泉徴収票

確定申告書

確定申告書は税務署においてありますが、こちらからもダウンロードできますので、よかったらご利用ください。ただし、複写ではないので提出前にコピーをとり、そこに受領印を押してもらってください。

↓ ↓ ↓

※昨年(令和4年分)から申告書Aが廃止され、申告書Bに一本化されました。名称も「申告書」とシンプルになりました。

すべての勤務先の源泉徴収票

すべての勤務先の源泉徴収票が必要です。失くしてしまった場合は、勤務先に頼んで再発行してもらう必要があります。

また、勤務先から源泉徴収票を受け取っていない。というケースも多いようなのですが、源泉徴収票の発行は会社の義務です。確定申告に必要!ということを伝え、発行してもらいましょう。

確定申告書 第二表の書き方・記入例

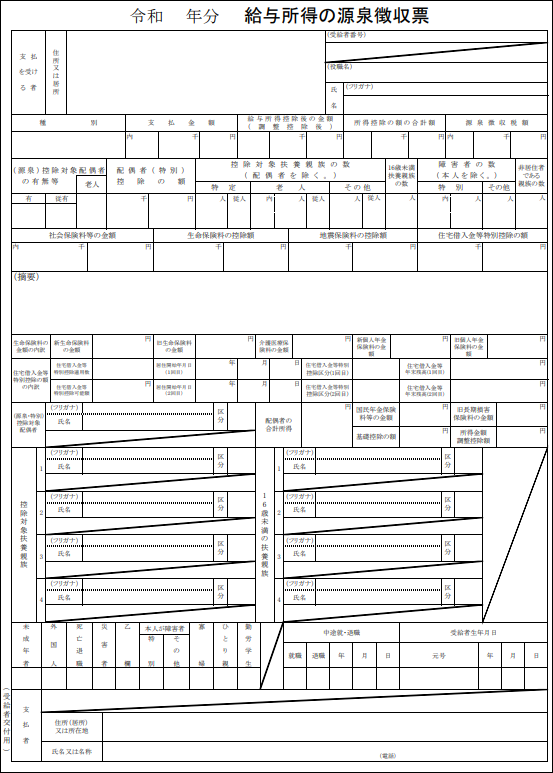

はじめに第二表から書いていきます。まずは、メイン・サブそれぞれの源泉徴収票から青①②、緑①②を第二表の該当部分に書き写してください。

【メインのバイト先の源泉徴収票】

【サブのバイト先の源泉徴収票】

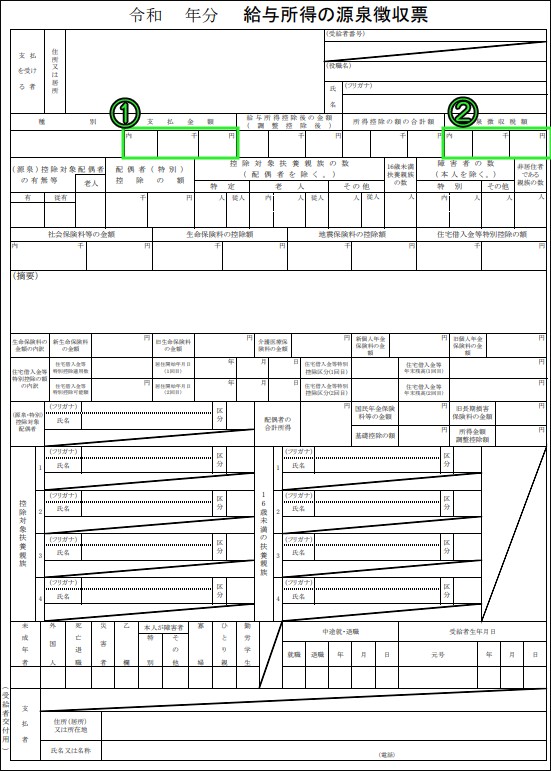

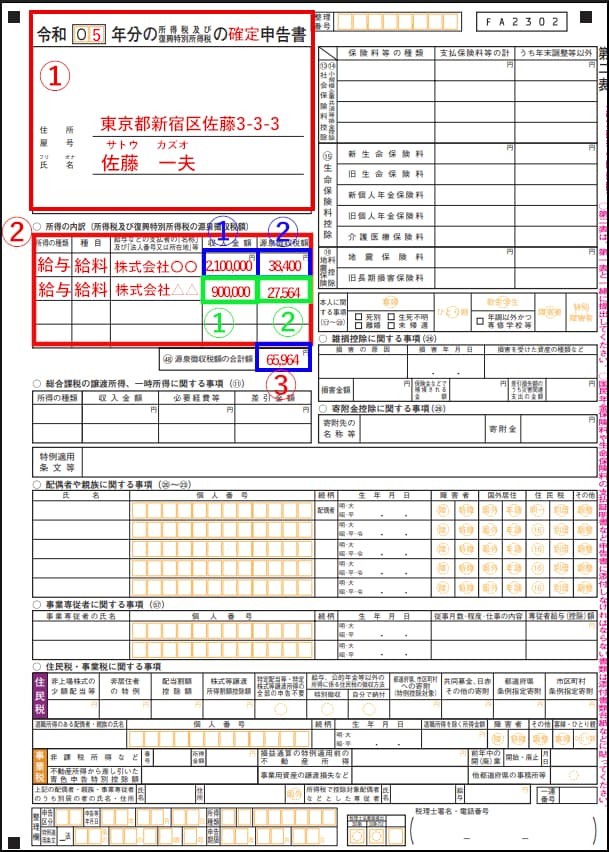

【第二表 記入例】

源泉徴収票から書き写したら、次に上記記入例赤枠内を書いていきます。

赤① 住所・氏名、フリガナを記入します。

赤② 「所得の種類」を「給与」、種目を「給料」、その右隣に「会社名」を記入します。

赤③ 源泉徴収税額の合計額を記入します。今回の記入例だと、青②と緑②の合計金額となります。

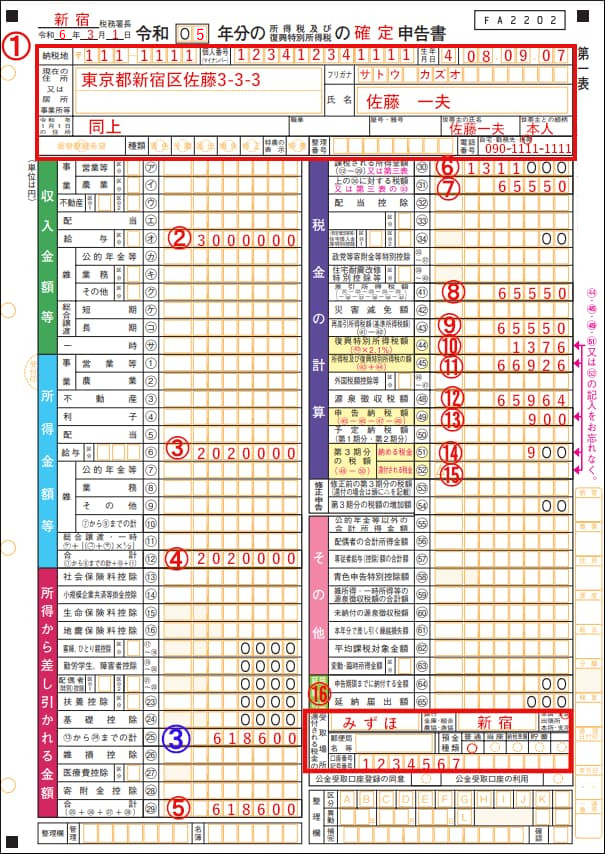

確定申告書 第一表の書き方・記入例

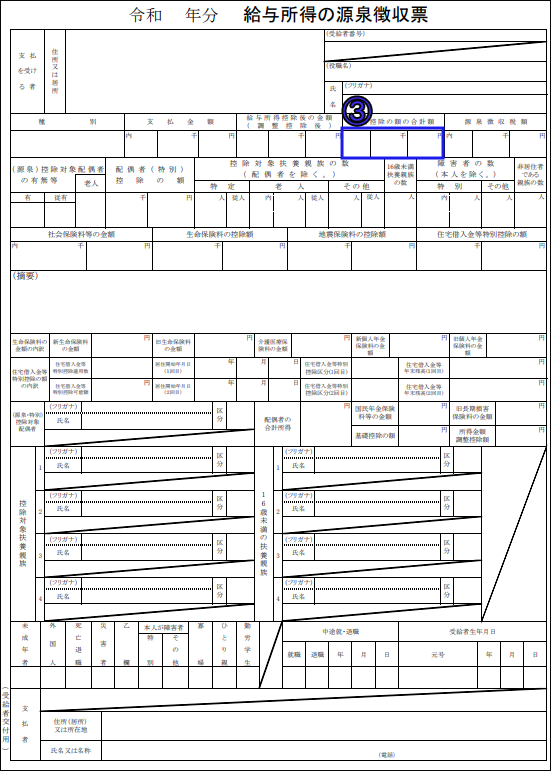

続いて第一表を書いていきましょう。先程と同じく、まずは年末調整をしてもらった「メインのバイト先の源泉徴収票」から青③を書き写して下さい。

【メインのバイト先の源泉徴収票】

【第一表 記入例】

源泉徴収票から書き写したら、次に上記記入例赤枠内を書いていきます。

赤① 住所・氏名・フリガナ・マイナンバー・性別・世帯主の氏名・世帯主との続柄・生年月日・電話番号を記入します。※去年の1月1日時点の住所が現住所と異なる場合は、去年の1月1日時点も記入します。

生年月日の1つ目の枠(記入例で「4」と記載している部分)は次のとおり記入してください。

明治→1

大正→2

昭和→3

平成→4

赤② 給与収入の合計金額を記入します。第二表の青①と緑①を足した金額です。

(記入例)

2,100,000円+900,000円

=3,000,000円

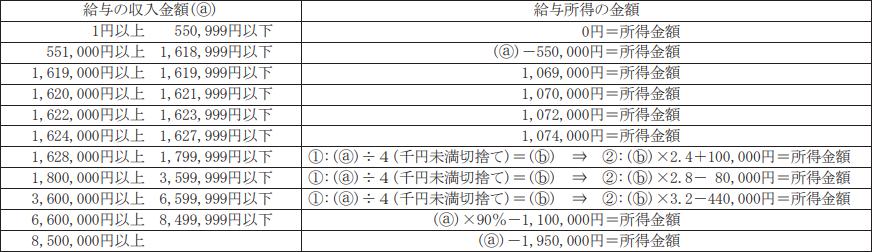

赤③ ②の給与収入を下記計算式に当てはめて給与所得を計算し、記入してください。

※「給与所得の自動計算ツール」を作成したので、計算が面倒な方はご利用ください。⇒給与所得の自動計算ツール

赤④ 所得の合計金額を記入します。今回の記入例は給与所得のみの設定なので、③をそのまま記入します。

赤⑤ 青③をそのまま転記します。

※当記事の記入例にはありませんが、雑損控除・医療費控除・寄付金控除に該当する方は、それぞれの控除額を計算し記入してください。

医療費控除・ふるさと納税についてはこちらの記事に詳しく書かせていただきましたので、該当する方は良かったらご参照下さい。

【参考記事】

■医療費控除:確定申告書の書き方と記入例(第一第二表・医療費の明細書)

■確定申告:ふるさと納税(寄付金控除)の書き方を記入例付で徹底解説

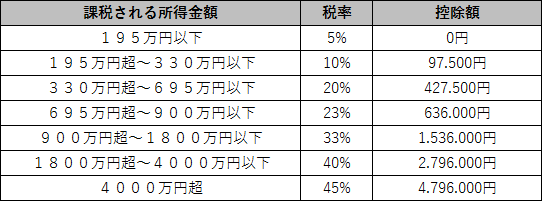

赤⑥ 続いて、課税される所得金額を計算します。④から⑤を引いた金額を記入します。※1000円未満は切り捨て

赤⑦ ⑥課税所得を下記税率表に当てはめて所得税額を計算します。

【計算式】

「所得税額」=「課税される所得金額」×「税率」-「控除額」

(記入例)

「課税される所得金額(⑥)」は1,311,000円なので、上記表の一番上に該当します。

「所得税額」=1,311,000円円×5%(0.05)-0円

=65,550円

赤⑧ ⑦をそのまま転記します。※住宅ローン控除などがある場合は、 ⑦ から引いた金額をこの欄に記入。

住宅ローン控除については、こちらの記事に詳しく書かせていただきましたので、該当する方は合わせてご参照ください。

第一回:確定申告:住宅借入金等特別控除額の計算明細書の書き方と記入例

第二回:住宅ローン控除(減税)初年度の確定申告書の書き方と記入例を徹底解説

赤⑨ ⑧をそのまま転記します。※災害減免額がある場合は⑧から引いた金額をこの欄に記入。

赤⑩ 復興特別所得税額を計算します。⑨に0.021をかけた金額を記入します。※1円未満の端数は切り捨て。

「記入例」

65,550円×0.021=1,376.55円

1円未満の端数は切り捨てで、1,376円

赤⑪ ⑨と⑩を足した金額を記入します。

「記入例」

65,550円+1,376=66,926円

赤⑫ 源泉徴収税額の合計額を記入します。第二表③から転記してください。

赤⑬ 続いて、⑪から⑫を引いた金額を記入します。計算結果がマイナスになった場合は、金額の前に△を付けてください。

「記入例」

66,926-65,964円-=962円

100円未満切捨てで900円

ここで計算した金額がプラスになった場合は、追加で税金を納める必要があり、赤⑭にその金額を記入します。マイナスになった場合は、還付金が戻ってくるので、赤⑮にその金額を記入しましょう。

「記入例」

プラスになったので、赤⑭に900円と記入。

900円追加で納税が必要です!

赤⑯ 還付金が戻ってくる場合は、還付金の振込み先口座を記入します。

添付書類の確認

【提出が必要な書類一覧】

- 確定申告書(第一表・第二表)

- マイナンバー通知カードのコピー、またはマイナンバーカードのコピー

- 運転免許証などの本人確認書類のコピー(マイナンバーカードのコピーを添付する場合は必要ありません。)

※源泉徴収票の添付は必要ありません。

ここでご紹介しているのは、当記事の記入例設定で必要な添付書類となります。状況が異なる場合は、次章でご紹介する「税務署の電話相談センター」にて添付書類のご確認をお願いいたします。

おわりに

書き方がわからないときの対処法

人それぞれ状況が違うので、当記事の記入例だけではわからない部分も出てくるかと思います。その場合は、税務署の電話相談センターで聞くのが一番早いです。

確定申告の書き方でお困りの方は、ケース別に確定申告記入例をまとめた、こちらの記事も是非参考にしてみてください。

↓ ↓ ↓

■2024(令和5年分)確定申告書類の書き方・記入例ケース別徹底解説!

それでは今日も最後までお読みいただきありがとうございました。