年末調整・確定申告には○○保険料控除という項目がいくつかあり、わかりにくいですよね。。。簡単に言うと「社会保険料控除」は国や自治体が運営している保険料、「生命保険料控除」は民間の会社が運営している保険料と考えておけば、わかりやすいと思います。

この記事では、「社会保険料控除」の概要と書き方を、年末調整・確定申告書の記入例を交え解説させていただきます。「社会保険料控除」の書き方がよくわからないという方は、よかったら参考にしてみてください。

社会保険料控除とは?

社会保険料控除とは、自分や家族の社会保険料を支払った場合に受けることができる控除です。会社員や公務員の方などは年末調整で、個人事業主年や末調整をうけずに会社を辞められた方などは確定申告にて申請を行います。

社会保険料とは以下のもので、自分が支払った金額すべてが控除対象となります。漏れがあるともったいないので、支払い済みの領収書を確認してしっかりと申告しましょう。

【社会保険料控除の対象】

- 国民健康保険料(国民健康保険税)

- 介護保険料

- 後期高齢者医療保険料

- 国民年金保険料

- 国民年金基金保険料 など

※通常、会社員や公務員の方が給与から天引きされている、健康保険料・厚生年金保険料・雇用保険料・共済組合などの掛金などは、会社側で計算し源泉徴収票に記載されているのでご自分で計算する必要はありません。詳しくは年末調整・確定申告書記入例でご説明させていただきます。

家族の分も忘れずに!

ご自分の収入から支払った場合は、ご家族の分であっても控除対象となります。例えば、子供の国民年金、妻の国民健康健康保険料をあなたの収入から支払った場合は、あなたの申告分で申請可能です。あくまで誰が支払ったのか?でご判断ください。

奥さんの年金から直接引かれている場合は?

この場合、支払っているのが奥さんということになるので、生計を一にしていたとしても奥さんの申告分で申請することになります。

添付が必要な書類は?

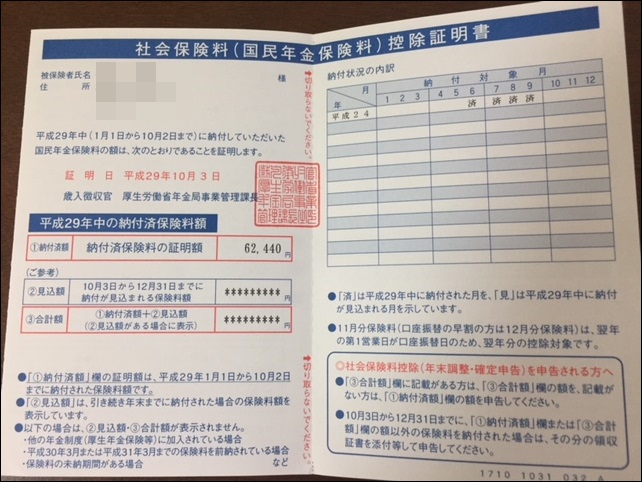

国民年金・国民年金基金を支払っている方は、年末調整・確定申告ともに「社会保険料控除証明書」の添付または掲示が必要です。「社会保険料控除証明書」は通常、10月中旬~11月中旬に郵送されてきますので、失くさずに保管しておきましょう。

※失くしてしまった方は、再発行が必要です。再発行方法については次の記事を参考にしてみて下さい。

■社会保険料(国民年金保険料)控除証明書を紛失⇒再発行。急ぎの場合は即日再発行も可能。

国民健康保険料(国民健康保健税)・介護保険料・後期高齢者医療保険料は、添付書類は必要ありません。

国民年金・国民年金基金を支払ったいる場合は、社会保険料控除証明書の添付または掲示が必要。

その他(国民健康保健など)は添付書類の必要なし!

年末調整の書き方・記入例

年末調整の記入例については、こちらの記事に詳しく書かせていただきましたので合わせてご参照ください。

【参考記事】

■年末調整:社会保険料控除の書き方と記入例。国民健康保険支払先は?

確定申告書の書き方・記入例

確定申告書は第一表・第二表とありますが、先に第二表から、次に第一表を記入していきます。また、記入例は確定申告書様式Aにて作成しておりますが、様式Bでも書き方は同じですので是非参考にしてみてください。

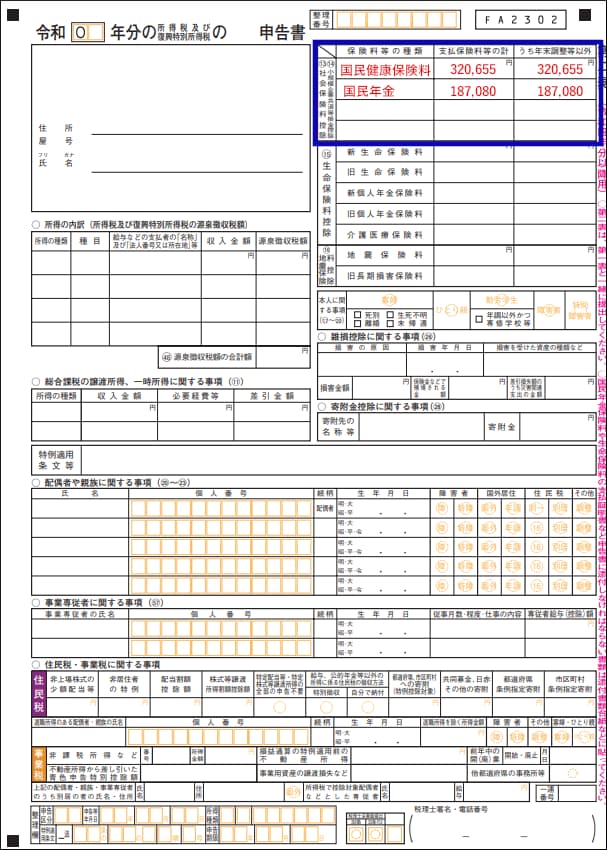

【確定申告書 第二表記入例】

下記画像の青枠内に昨年支払った社会保険料を項目ごとに記入します。

※「うち年末調整等以外」欄には、年末調整や公的年金等の源泉徴収において、この控除の適用を受けていない金額を記入します。

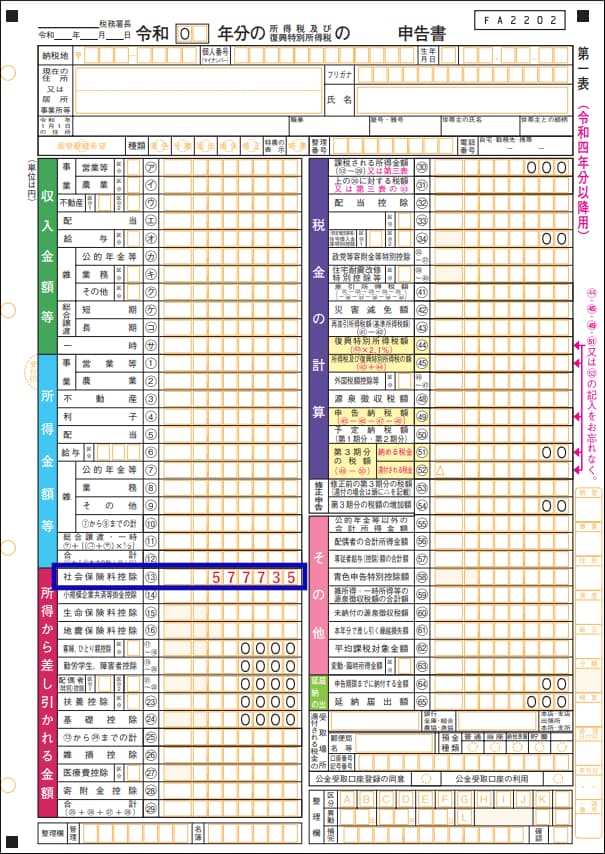

【確定申告書 第一表記入例】

下記画像の青枠内に、第二表で記入した社会保険料の合計額を記入します。

(記入例)

320,655円+187,080円=577,735円

お疲れ様でした。以上が「社会保険料控除」の概要と書き方・記入例となります。

確定申告の書き方でお困りの方は、ケース別に確定申告記入例をまとめた、こちらの記事も是非参考にしてみてください。

↓ ↓ ↓

■2024(令和5年分)確定申告書類の書き方・記入例ケース別徹底解説!

それでは今日も最後までお読みいただきありがとうございました。