この記事ではパート・アルバイトを2箇所以上で掛け持ちしている方を対象に、年末調整の注意点・書き方・記入例をご紹介させていただきます。

どの勤務先で年末調整するべきなのか?また、年末調整後に確定申告することで得られる利点についてもまとめましたので、良かったら参考にしてみてください。

※当記事は独身で子供のいないフリーター・学生アルバイトの方、または既婚者でもご主人の扶養内パート主婦の方を想定し、記入例を書かせていただいております。

既婚者、お子さんがいらっしゃる世帯主の方は、次の記事の「サラリーマン・OK・公務員偏」も合わせてご参照ください。

目次

どの勤務先で年末調整すればいい?

掛け持ちでパート・アルバイトをしている場合、それぞれの勤務先から年末調整書類を受け取ることになりますが、年末調整は1ヵ所の勤務先でのみ行います。

原則、収入の一番多い勤務先で年末調整を行うのが一般的なので、年末調整書類は収入の一番多い勤務先に提出するのが良いでしょう。

年末調整書類の書き方と記入例

今年(令和5年)の年末調整書類は次の4枚です。

- 令和5年分 給与所得者の扶養控除等(異動)申告書

- 令和6年分 給与所得者の扶養控除等(異動)申告書

- 令和5年分 給与所得者の保険料控除申告書

- 令和5年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

では、1枚づつ書き方・記入例をご紹介します。

【各記入例の共通項目】

※個人番号を記載するかしないかは会社により方針が異なるため、お勤めの会社の指示に従ってください。

※書類左上(所轄税務署長等、給与の支払者の名称・法人番号・所在地)は原則記入不要です。会社から特別な指示がある場合は、指示に従ってください。

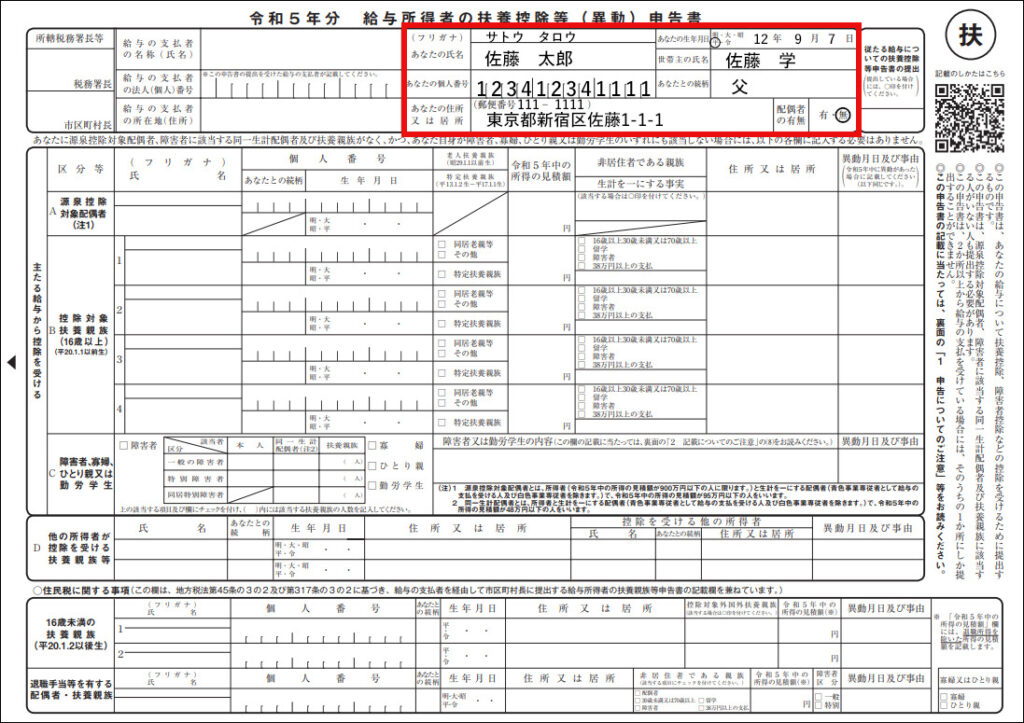

令和5年分 給与所得者の扶養控除等(異動)申告書

この紙は、去年の年末調整時(または、今年入社した方は入社時)に書いたものが返却されていると思います。変更点(住所など)があれば、訂正して再提出します。変更点がない場合はそのまま提出しましょう。

独身で子供などの扶養親族がいなければ、 赤枠内のみの記入で大丈夫です。

あなたの氏名・フリガナ

あなたの氏名とフリガナを記入します。

あなたの個人番号

あなたのマイナンバーを記入します。ただし、マイナンバー(個人番号)を記載するかしないかは会社により方針が異なるため、お勤めの会社の指示に従ってください。

※自分のマイナンバーがわからない場合は、こちらの記事も合わせてご参照ください。

■マイナンバーがわからない!即日!個人番号だけ調べる方法

あなたの住所又は居所

ここには原則、今現在住んでいる住所を記入します。

もし、「住民票の住所」と「実際に住んでいる住所」のどちらを書けばいいのか迷う方は下記記事を参考にしてみて下さい。

あなたの生年月日

あなたの生年月日を記入します。

世帯主の氏名

世帯主の氏名を記入します。実家暮らしの場合はお父さんのケースが多いでしょう。一人暮らしの場合はあなたになります。

あなたとの続柄

世帯主がお父さんの場合は「父」、お母さんの場合は「母」、自分の場合は「本人」と記入します。

配偶者の有無

結婚しているが場合は「有」に、結婚していない場合は「無」を〇で囲みます。

学生さんで、アルバイト収入の合計が100万超~130万以下の方は、勤労学生控除を申請しましょう。

勤労学生控除の申請は年末調整・確定申告どちらかで行います。どちらでも大丈夫ですが、年末調整の方が簡単だと思います!

(年末調整)

■学生必見!年末調整、勤労学生控除の書き方と記入例。添付書類も確認

(確定申告)

■アルバイト学生必見!勤労学生控除の確定申告での書き方と記入例

令和6年分 給与所得者の扶養控除等(異動)申告書

令和6年分も、「令和5年分 給与所得者の扶養控除等(異動)申告書」と書き方はまったく同じですので同様に記入しましょう。

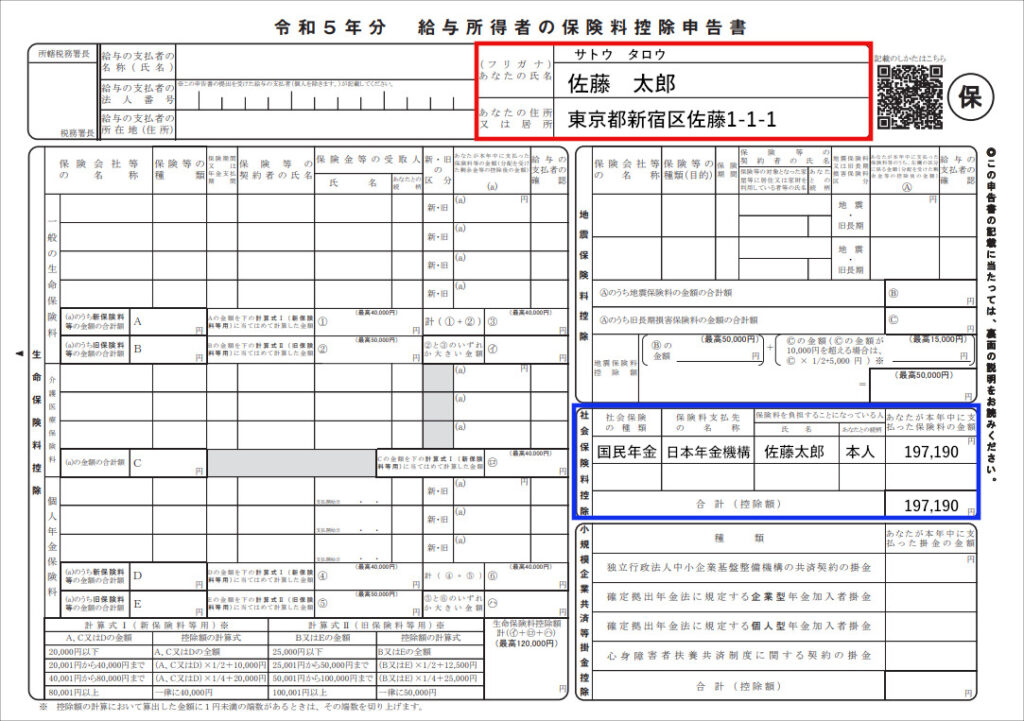

令和5年 給与所得者の保険料控除申告書

この紙は、以下の控除を申請します。以下の控除に該当しない場合は、提出する必要ありません。

- 生命保険料控除…民間の生命保険等に加入している方

- 地震保険料控除…民間の地震保険等に加入している方

- 社会保険料控除…国民健康保険、国民年金等に加入し、保険料を自分で支払っている方

- 小規模企業共済等掛金控除…iDeCo(個人型確定拠出年金)などに加入している方

フリーター・学生アルバイトの方が該当しやすいのは、上記画像青枠内の社会保険料控除です。次の社会保険料を自分で支払っている場合は、支払った金額などを記入しましょう。

- 国民年金

- 国民健康保険

各控除の詳しい書き方・記入例はこちらの記事にまとめましたので、該当する場合は合わせてご参照ください。

(生命保険料控除)

■年末調整、生命保険料控除申告書記入例と書き方。契約者名義が妻の場合は?

(地震保険料控除)

■地震保険料控除の書き方と計算方法。年末調整・確定申告の記入例付き

(社会保険料控除)

■年末調整:社会保険料控除の書き方と記入例。国民健康保険支払先は?

(小規模企業共済等掛金控除)

■年末調整:小規模企業共済等掛金控除の書き方と記入例。iDeCo加入者は必見!

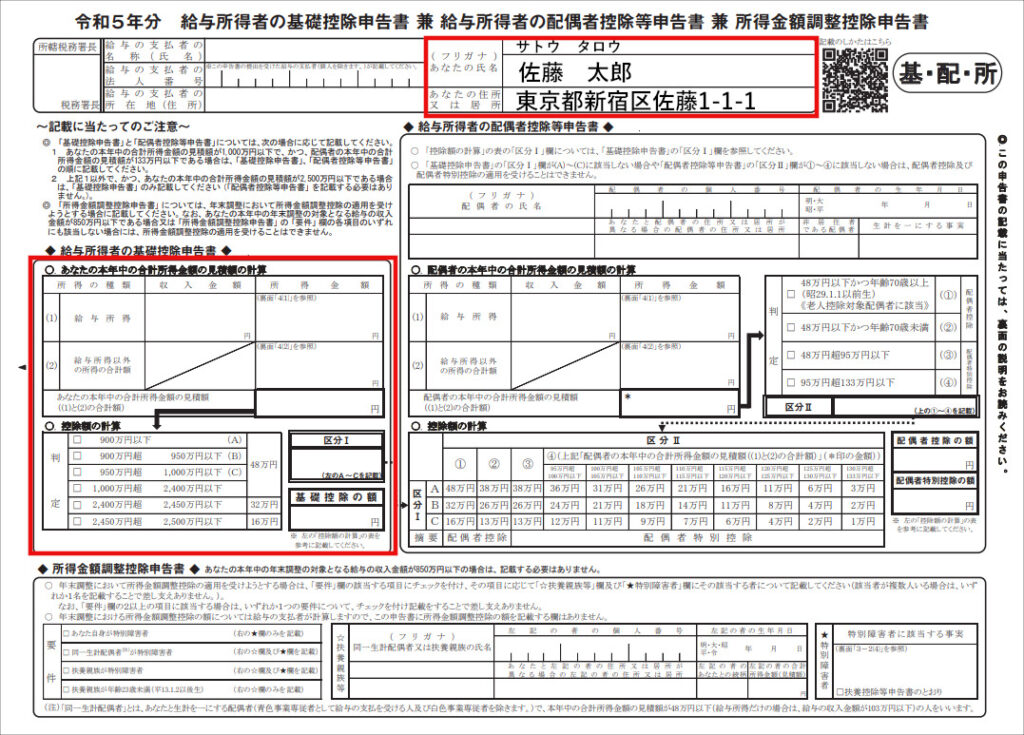

令和5年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

最後に、この「令和5年分 給与所得者の基礎控除申告書…」という長い名前の書類ですが、以下の3つがセットになった書類です。

- 基礎控除申告書

- 配偶者控除等申告書

- 所得金額調整控除申告書

この中で、当記事の対象である「独身で子供のいないフリーター・学生アルバイトの方、または既婚者でもご主人の扶養内パート主婦の方」に関係あるのは、

- 基礎控除申告書

- 所得金額調整控除申告書

の2つですが、給与収入850万円以下の方は、基礎控除申告書のみの記入でOKです。

というのも、所得金額調整控除申告書は、給与収入850万円超の人で、かつ、次の4つのどれかに該当する人が対象だからです。

- あなた自身が特別障害者

- 同一生計配偶者が特別障害者

- 扶養親族が特別障害者

- 扶養親族が年齢23歳未満

そこでこの記事では、ほとんどの方が該当する「基礎控除申告書の書き方」に絞ってご説明させていただきます。

※上記の条件に該当する方は、所得金額調整控除申告書の書き方をまとめたこちらの記事を参考にしてみて下さい。

基礎控除申告書の書き方と記入例

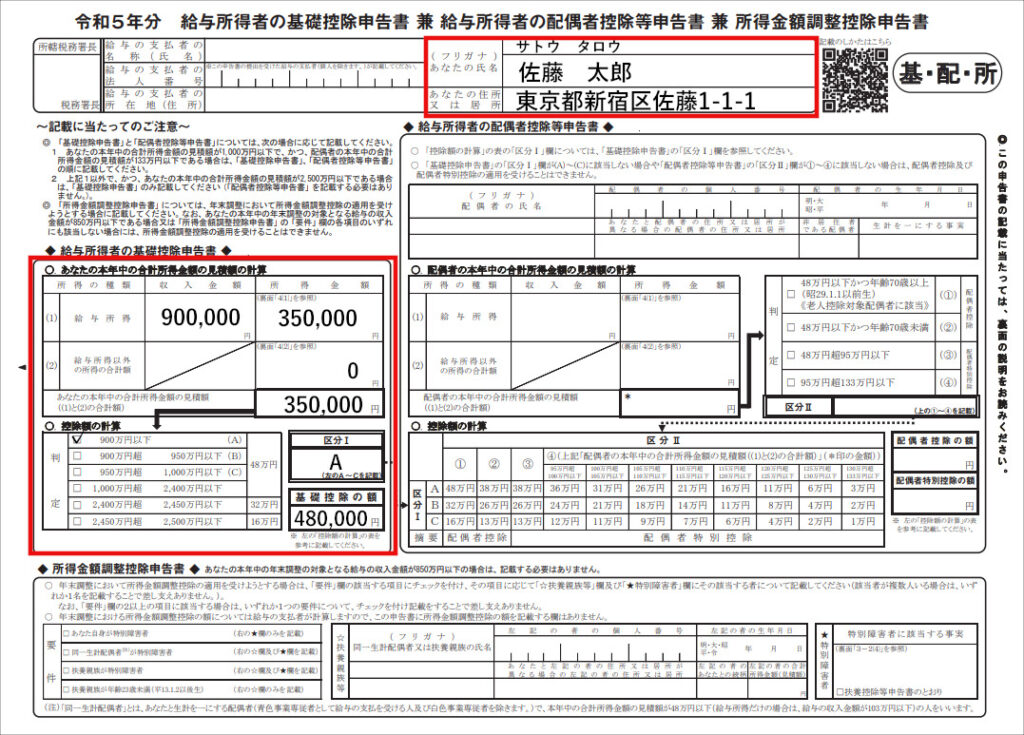

まずは、右上の赤枠内に氏名・フリガナ・住所を記入してください。

続いて、もう一つの赤枠内、「給与所得者の基礎控除申告書」を記入していきます。

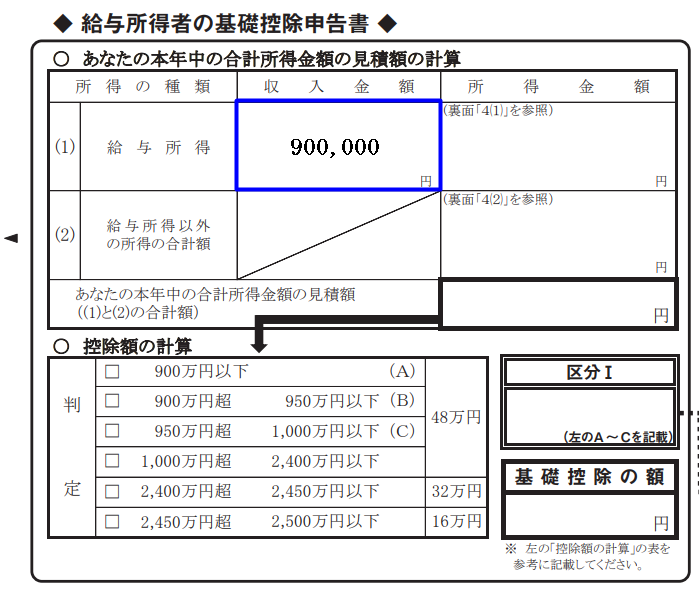

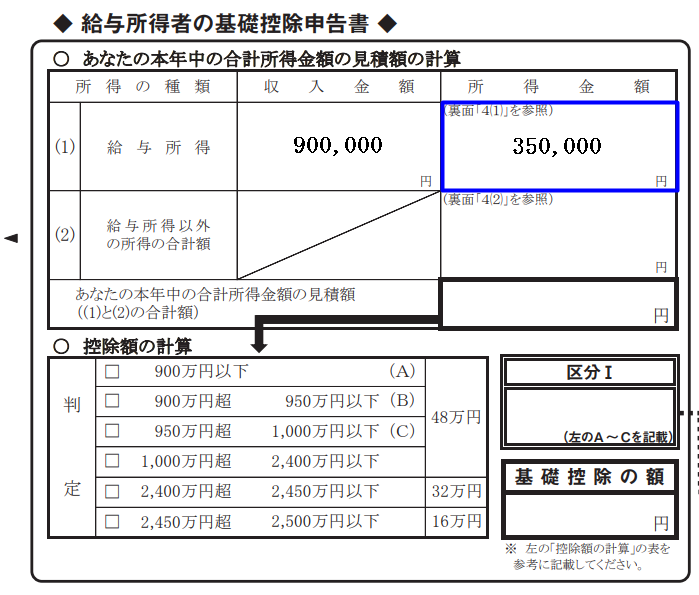

収入金額(下記画像の青枠内)に、今年(令和5年1月~12月)の給与収入を記入します。

※ここで記入する給与収入はだいたいの金額でOKです。あまり神経質になる必要はありません。ここでは、自分の「基礎控除の額」を申告するのですが、所得2,400万円以下の場合、基礎控除額は全員共通で48万円です。なので、ここで記入する給与収入が多少違っていてもあなたの基礎控除の額には影響はありません。但し、所得が2,400万円を超えるという方は、基礎控除額が変わってくるので、正確に所得を計算するようにして下さい。

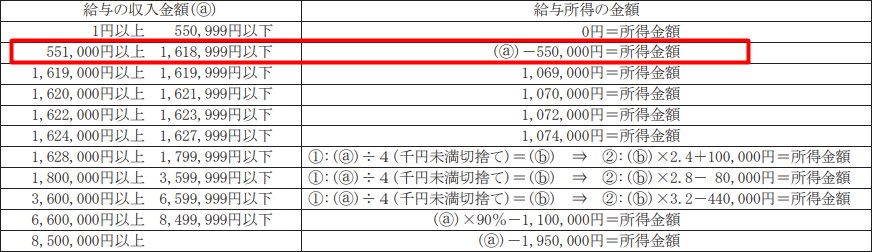

続いて所得金額を計算します。給与所得は次の表に当てはめて計算します。

※国税庁:令和5年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書の裏面より引用。

例えば今回の記入例では、給与収入が90万円で、下から3つ目に該当するので、

給与所得の金額=900,000円-550,000円

=350,000円

所得金額(下記画像青枠内)に350,000と記入。

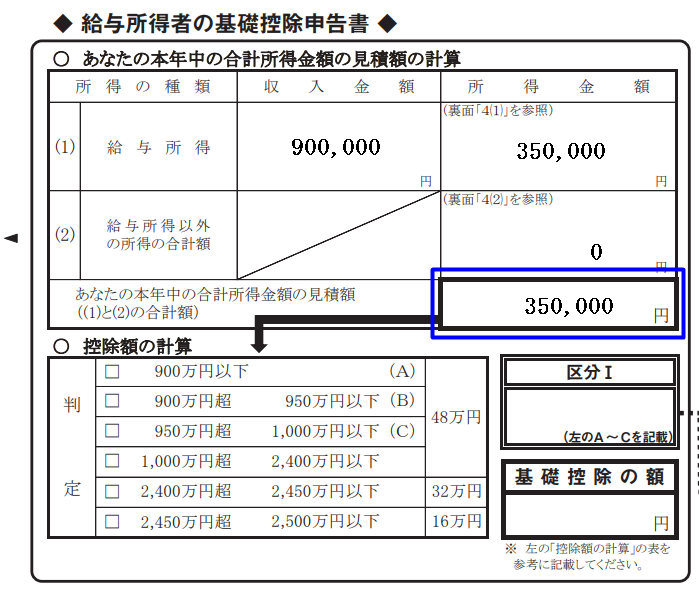

続いて、今回はアルバイト・パート収入のみの設定なので、「あなたの本年中の合計所得金額の見積額」をそのまま350,000と記入します。

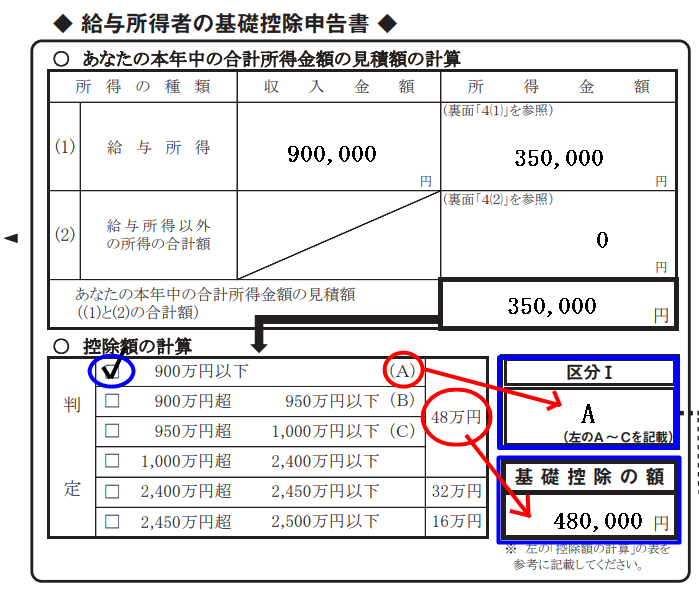

最後に、「控除額の計算」です。「あなたの本年中の合計所得金額の見積額」が35万円なので、900万円以下にチェックし、「区分Ⅰ」に該当するアルファベットAを記入し、控除額である48万円を「基礎控除の額」に480,000と記入します。

これにて完成です。

確定申告で税金を取り戻そう!

パート・アルバイトを掛け持ちしている場合は、所得税を多めに徴収されている可能性が高いです。

その理由は、原則1つの会社にしか「給与所得者の扶養控除等(異動)申告書」を提出しないので、提出していない会社では収入額にかかわらず一律3.063%を源泉所得税として給与から天引きすることになっているからです。

例えば、年間のアルバイト収入が103万以下であれば、本来所得税はかかりません。それでも「給与所得者の扶養控除等(異動)申告書」を提出していない会社からは一律3.063%を源泉所得税として天引きされちゃうわけですね。

だた、確定申告することでこの納めすぎた所得税は戻ってきます。

【パート・アルバイト掛け持ちの方が、納めすぎた所得税の還付を受ける流れ】

①「給与所得者の扶養控除等(異動)申告書」を提出した会社で年末調整

↓

②すべての勤務先の源泉徴収を持って確定申告

↓

③納めすぎた所得税が還付される。

確定申告は翌年の2/16~3/15の期間に行います。パート・アルバイト先から受け取った源泉徴収票(掛け持ちしている場合は、全部の勤務先から受け取った源泉徴収票)をもって確定申告会場に行きましょう。源泉徴収票を持っていけば、丁寧に書き方を教えていただけるケースが多いです!

おわりに

お疲れ様でした。以上が「パート・アルバイトを掛け持ちしている人の年末調整。書き方と記入例」となります。

年末調整の書き方でお困りの方は、ケース別に年末調整記入例をまとめた、こちらの記事も是非参考にしてみてください。

それでは今日も最後までお読みいただきありがとうございました。