この記事では、退職後の健康保険・年金・税金に関する手続きをまとめました。単なる事務手続きだけでなく、退職後の健康保険・年金・税金の負担を少しでも軽くするための減免制度も合わせて紹介します。

こういった減免制度は自分から申請しないと受けることが出来ません。当記事をご覧いただくことで、保険料や税金の負担を最小限に抑え、効率的に退職後の手続きが行えますので是非有効にご活用ください。

目次

退職後に必要な手続き一覧

当ページでご紹介する退職後の主な手続きは次の3つです。

- 健康保険

- 年金

- 税金(住民税と所得税)

退職後の手続きというと、本来ならこの3つに「雇用保険」いわゆる失業保険も加わりますが、「雇用保険」はなかりボリュームが大きいので別記事にてご紹介しようと思います。

では、それぞれの手続きを詳しく見ていきましょう。

健康保険の手続き

退職後の健康保険には次の4つの選択肢があります。

- 任意継続制度を利用する

- 国民健康保険に入る

- 家族の扶養に入る

- 特例退職被保険者制度を利用する

もし家族の扶養に入れるなら、3.「家族の扶養に入る」を先に検討しましょう。保険料もかかりませんし、扶養する側の保険料が高くなることもないので 一番経済的でお得です 。

また、4.特例退職被保険者制度は限られた一部の人だけが利用できる制度なので、一般的には1.任意継続と2.国民健康保険どちらかを選択することになります。

任意継続制度を利用する

会社の健康保険への加入期間が2か月以上あった人は、退職後も継続して2年間、同一の健康保険を使うことが出来ます。(保険証は変わるので在職時に使っていた保険証は返却が必要です)

手続きは、会社の健康保険が全国健康保険協会(協会けんぽ)の場合は全国健康保険協会の都道府県支部※、組合管掌健康保険の場合は健康保険組合で行います。

※会社と住所地の都道府県が違う場合は「住所地の協会けんぽ都道府県支部」になります。間違いやすいのでご注意ください。

| 手続きする場所 |

住所地の全国健康保険協会の都道府県支部、または健康保険組合 |

|---|---|

| 手続きする期間 | 離職日の翌日から20日以内 |

| 必要書類 |

■健康保険任意継続資格取得申出書 |

| 保険料 | 会社負担が無くなり全額自己負担となるため、在職時保険料の2倍になる。但し保険料に上限が定められているため高額になりすぎることはない。 |

| 加入要件 | 離職日までに、継続して2か月以上の被保険者期間があること |

退職時に一番悩むのは、任意継続vs国民健康保険の選択かもしれません。保険内容には大差ないので保険料の安さで決めたいけど「その保険料自体どっちが安いのかよくわからない」という方も多いはずです。

こちらの記事で退職後の任意継続、国民健康保険の保険料を一番簡単&確実に把握する方法をご紹介していますので是非参考にしてみてください。

■【2022年法改正対応】任意継続vs国保どっちが安い?一番確実に比較する方法

国民健康保険に入る

会社退職後に任意継続被保険者や特例退職被保険者にならない人、家族の扶養に入らない人、すぐに就職しない人は国民健康保険に加入することになります。(日本は国民皆保険といって、必ず全員何かしらの健康保険への加入が義務づけられています。)

| 手続きする場所 |

住所地の市区町村役場の国民健康保険窓口 |

|---|---|

| 手続きする期間 | 離職日の翌日から14日以内 |

| 必要書類 |

|

| 保険料 | 市区町村により保険料が異なる。保険料の計算方法自体も市区町村により異なるため、退職前にお住まいの市区町村の国民健康保険窓口にて保険料を試算してもらうのがおススメです。保険料の減免制度もあるので、同じく市区町村の国民健康保険窓口に自分が該当するか確認してみましょう。 |

| 備考 | 多くの自治体で「非自発的失業者の保険料軽減制度」が用意されている。 |

国民健康保険の減免制度に該当するかどうかはこちらの記事で確認できます。

家族の健康保険の扶養に入る

もし家族の健康保険の扶養に入れるのであればそれが一番経済的でお得です。保険料自体かかりませんし、扶養に入れる側の保険料が高くなることもありません。こちらの記事で家族の扶養に入るための収入条件や手続き方法を確認してみて下さい。

■健康保険:退職後、扶養に入る収入条件は?必要書類と手続方法を確認

特例退職被保険者制度を利用する

特例退職被保険者制度は、優良認可を受けた特定健康保険組合が運営する退職者医療制度で、主に大企業の退職者が対象です。例えば、パナソニック健保、富士通健保、全日空健保などなど名の通った大きな会社の健康保険組合ですね。

加入要件は、該当特定健康保険組合に20年以上加入、または40歳以上で10年以上加入の老齢年金の受給資格者です。任意継続制度は加入期間が2年間ですが、特例退職被保険者制度は後期高齢者医療制度が適用される75歳までずっと加入できます。

加入手続きは退職時加入していた健康保険組合で行います。保険料や必要書類などは各健康保険組合ごとで異なるので、退職時加入していた健康保険組合に確認してみて下さい。

年金の手続き

国民年金は、日本に在住する20歳~60歳未満の人全員に加入義務があり、下記のように分類されています。

- 第1号被保険者:個人事業主、学生、フリーター

- 第2号被保険者:会社員、公務員

- 第3号被保険者:第2号被保険者の被扶養配偶者

会社員・公務員は厚生年金に加入していますが、同時に国民年金の第2号被保険者という扱いにもなっています。60歳前に会社を退職すると、第2号被保険者⇒第1号被保険者へと変わるので切替手続きが必要です。

また、扶養に入れている配偶者(20歳~60歳未満)がいる人は、第3号⇒第1号へ切替も同時に行う必要があります。

国民年金の切替手続き

- 退職者:第2号⇒第1号への切替手続き

- 被扶養配偶者:第3号⇒第1号への切替手続き

この年金種別の切替手続きを「種別変更」といい、市区町村役場の国民年金窓口で行います。

| 手続きする場所 |

住所地の市区町村役場の国民年金窓口 |

|---|---|

| 手続きする期間 | 離職日の翌日から14日以内 |

| 必要書類 |

※必要書類は各市区町村により異なるため、詳細はお住まいの市区町村にご確認ください。 |

| 保険料 | 16,610円(月額、令和3年度) |

| 備考 | 失業等による特例免除制度あり |

令和3年度の国民年金保険料は月額16,610円。配偶者を扶養に入れていた場合は2人分で月額33,220円です。

求職期間中にこの保険料を毎月支払うのは厳しいという方もいらっしゃると思います。その場合は「失業等による特例免除」を活用することも可能です。支払わずに滞納放置するよりよっぽどいいので、こちらの記事にて特例免除の条件や手続き方法をご確認ください。

■退職・失業時の国民年金の特例免除。免除の条件と手続き方法を確認

また、在職中の厚生年金(国民年金+厚生年金)から退職後は国民年金だけになるため、将来受給できる年金額が大幅に減ってしまいます。そこで少しでも将来の受給額を増やしておきたい人には、付加保険料(月400円)を付けることをお勧めします。

税金の手続き

在職中の税金(所得税や住民税)は、会社が給与から天引しあなたの代わりに支払ってくれていましたが、退職後は自分で支払わなくてはなりません。

所得税は退職後の収入が少なければ特に問題ありませんが、住民税はかなり負担が大きいので要注意です。退職後に税金が払えない!という事態にならないよう、ここで退職後の税金(所得税と住民税)について理解しておきましょう。

住民税

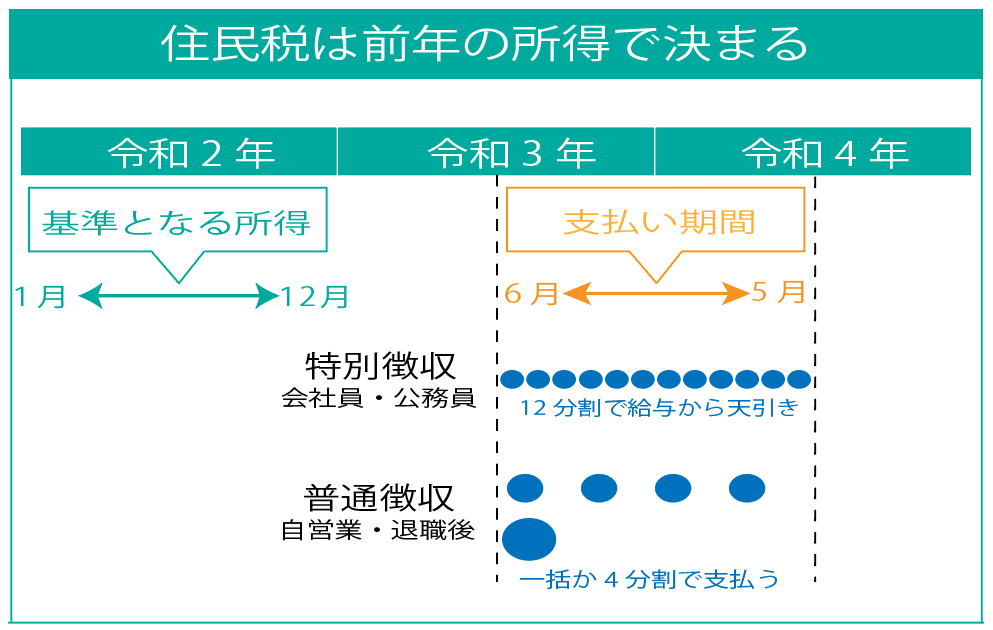

退職後の住民税がキツイ理由は、住民税が後払いの税金だからです。住民税は、前年の所得で税額決まり、6月~翌年5月までの期間で支払う仕組みになっています。

例えば令和3年度の住民税は、令和2年の所得で税額が決まり、令和3年6月~令和4年5月の間で支払います。

支払方法は、会社員・公務員は12分割で毎月の給与から天引き(特別徴収)です。退職後は普通徴収に切り替わり、市区町村から送られてくる納付書で一括または4分割で支払います。

仮に令和3年12月で会社を辞める場合を想定してみて下さい。今年(令和3年1~12月)の所得分を来年(令和4年)の6月から支払うことになります。もし来年6月まで再就職できていなかったら、無職なのに在職中の所得に対する住民税を支払わなくてはなりません。これはかなりキツイですよね。

なので住民税に関しては、「退職時と退職後に支払う住民税」を把握しておくことが必須です。こちらの記事に詳しくまとめましたので参考にしてみて下さい。

■退職時と退職後の住民税は要注意!早めに税額を把握しておこう

また、自治体によっては失業したことを理由に住民税を減免できるケースもあります。年金や国民健康保険の手続きで市区町村役場に行った際には「住民税の減免」についても相談してみましょう。

所得税

所得税は住民税と逆で先払いの税金なので還付を受けるための手続きを行います。

年の途中で退職して、年内に再就職しなかった人は年末調整による税金の清算を行っていないので所得税を多く納めている状態です。翌年2/16~3/15の間に確定申告して納めすぎた税金の還付を受けましょう。

■年の途中で会社を辞めた方の確定申告。書き方を記入例つきで解説!

お疲れ様でした。以上が「退職後の手続きと減免制度の活用:健康保険・年金・税金編」となります。退職後の保険料や税金は負担が大きいので、使える減免制度等はうまく活用していきましょう。

それでは最後までお読みいただきありがとうございました。