この記事では、産休・育休中の妻が書く年末調整の書き方・記入例をご紹介させていただきます。

当記事は、「子供は夫の扶養に入れている」という設定で書かせていただいております。「子供を妻側の扶養に入れている」場合は、こちらの記事の「サラリーマン・OL・公務員編」を合わせてご参照ください。

■2023(令和5年)年末調整書類の書き方・記入例ケース別まとめ!

【各記入例共通の注意事項】

※個人番号を記載するかしないかは会社により方針が異なるため、お勤めの会社の指示に従ってください。

※書類左上(所轄税務署長等、給与の支払者の名称・法人番号・所在地)は原則記入不要です。会社から特別な指示がある場合は、指示に従ってください。

目次

年末調整書類の確認

今年の年末調整書類は次の4枚です。

- 令和6年分 給与所得者の扶養控除等(異動)申告書

- 令和5年分 給与所得者の扶養控除等(異動)申告書

- 令和5年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

- 令和5年分 給与所得者の保険料控除申告書

それでは、1枚ずつ書き方と記入例をご紹介させていただきます。

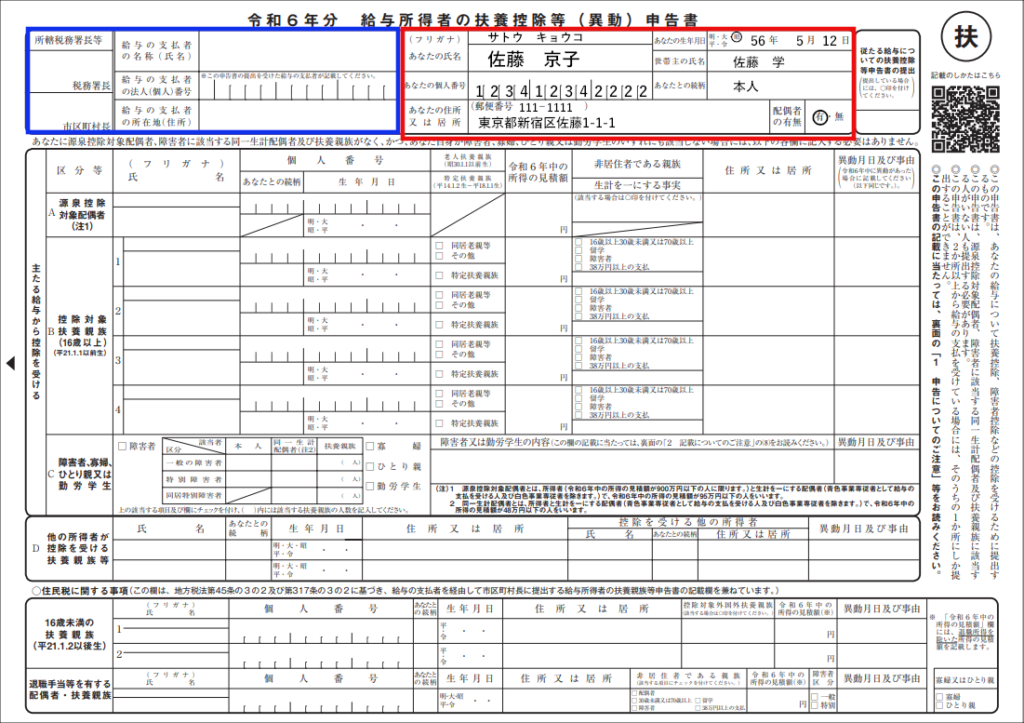

令和6年分 給与所得者の扶養控除等(異動)申告書

子供を夫の扶養に入れる場合、記入するのは、下記記入例の赤枠内だけで大丈夫です。※隣の青枠内は会社側が記入するので原則空白でOKです。会社から特別な指示がある場合は、指示に従ってください。

■あなたの氏名・フリガナ

名前とフリガナを記入します。

■あなたの個人番号

ここにはあなたのマイナンバーを記入しますが、マイナンバーを記載するかしないかは会社により方針が異なるため、お勤めの会社の指示に従ってください。

自分のマイナンバーがわからない場合は、住民票(マイナンバー記載あり)をとれば、即日わかります。

■マイナンバーがわからない!即日!個人番号だけ調べる方法

■あなたの住所又は居所

ここには原則、今現在実際に住んでいる住所を記入します。

もし、「住民票の住所」と「実際に住んでいる住所」のどちらを書けばいいのか迷う方は、役所と税務署に確認した内容を下記記事にまとめましたので参考にしてみて下さい。

年末調整に書くのは「住民票の住所」と「実際に住んでる住所」どっち?

■生年月日

生年月日を記入。

■世帯主の氏名

世帯主の名前を記入。

■あなたとの続柄

「夫」でOKです。

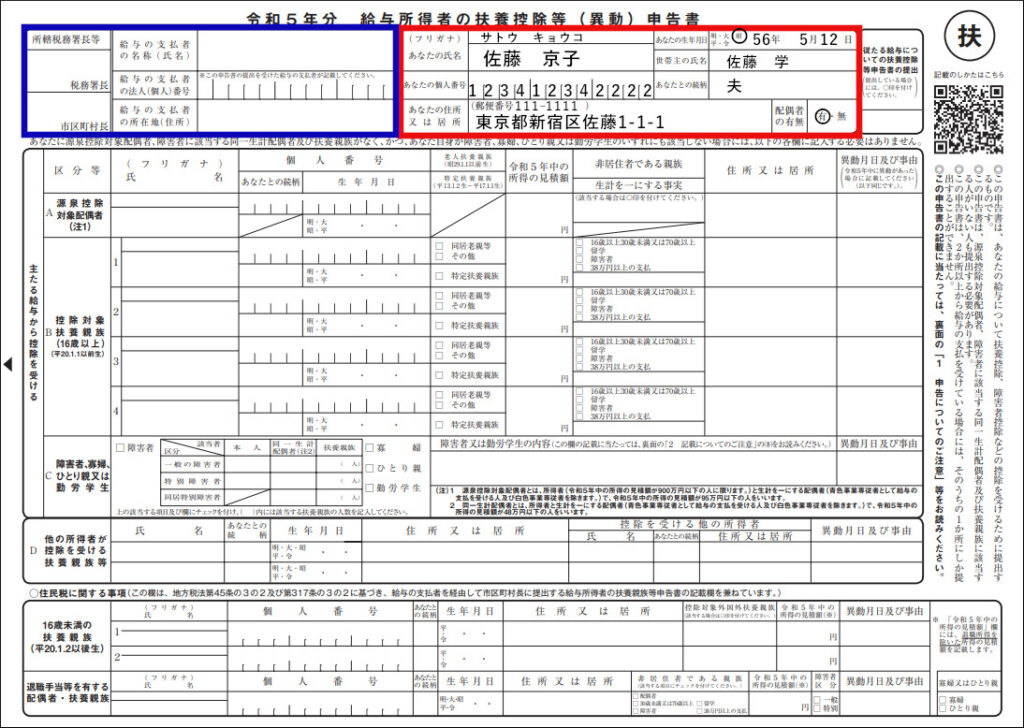

令和5年分 給与所得者の扶養控除等(異動)申告書

この用紙は去年の年末調整時(または、入社時)に書いているため、会社によっては返却されていない人もいるかと思います。

返却されていない場合、変更点がなければそのままでOKですが、変更点がある場合は、会社に変更点がある旨を伝え、一旦返してもらいましょう。そして修正して再度提出して下さい。

書き方は令和6年分と同じです。

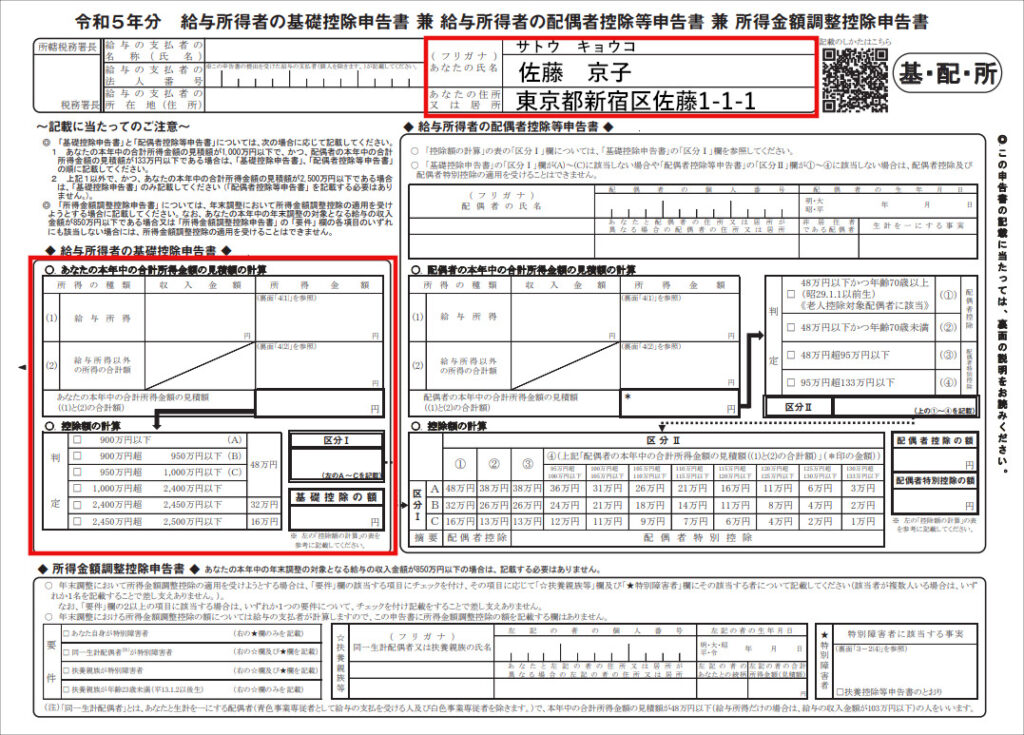

令和5年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

この「令和5年分 給与所得者の基礎控除申告書…」という長い名前の書類は、

- 基礎控除申告書

- 配偶者控除等申告書

- 所得金額調整控除申告書

の3つがセットになった書類です。

この中で、当記事の対象である「産休・育休中の妻(配偶者)」に関係あるのは、

- 基礎控除申告書

- 所得金額調整控除申告書

の2つですが、今年の給与収入が850万円以下の方は、基礎控除申告書のみの記入でOKです。

というのも、所得金額調整控除申告書は、給与収入850万円超の人で、かつ、次の4つのどれかに該当する人が対象だからです。

- あなた自身が特別障害者

- 同一生計配偶者が特別障害者

- 扶養親族が特別障害者

- 扶養親族が年齢23歳未満

そこでこの記事では、ほとんどの方が該当する「基礎控除申告書の書き方」に絞ってご説明させていただきます。

※上記の条件に該当する方は、所得金額調整控除申告書の書き方をまとめたこちらの記事を参考にしてみて下さい。ちなみに、子供が夫の扶養に入っているご家庭であっても、上記の条件に該当する子どもがいれば、夫婦双方とも所得金額調整控除が使えます!

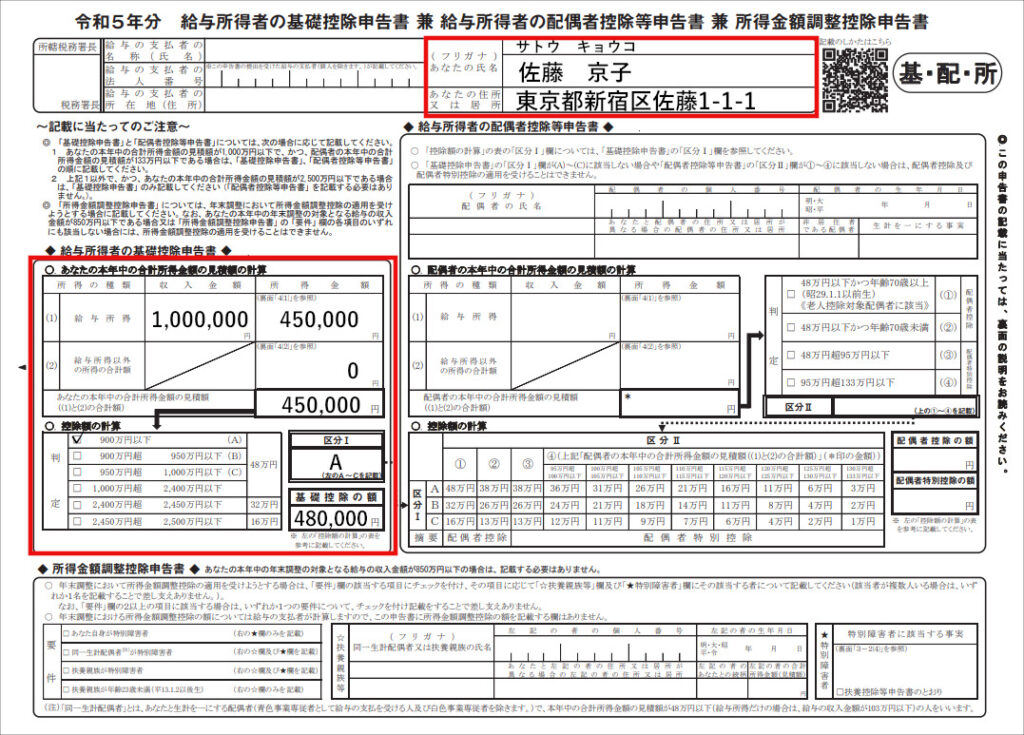

まずは、右上の赤枠内に氏名・フリガナ・住所を記入してください。

続いて、もう一つの赤枠内、「給与所得者の基礎控除申告書」を記入していきます。

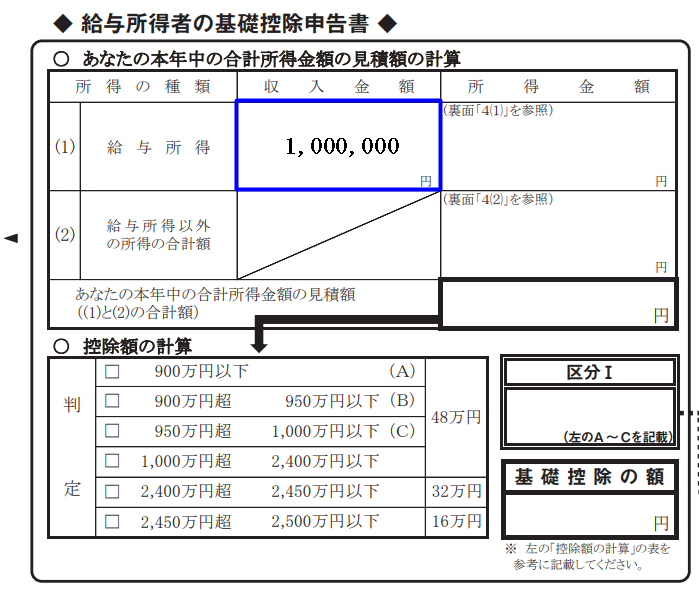

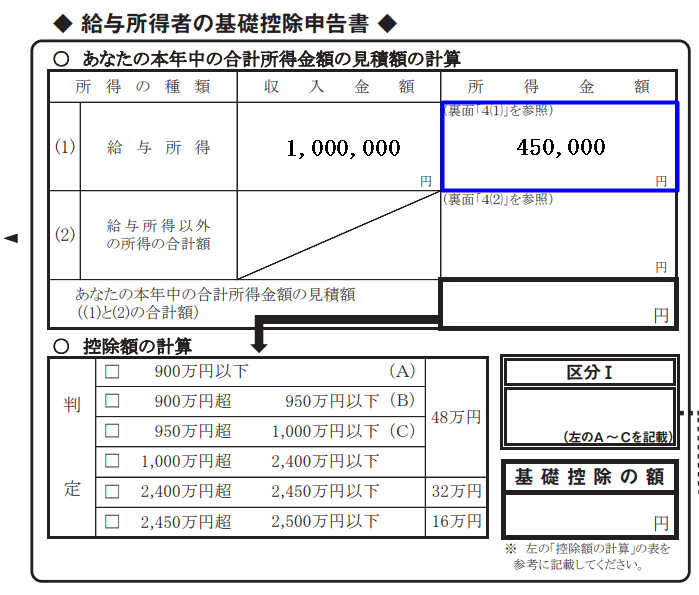

収入金額(下記画像の青枠内)に、今年(令和5年1月~12月)の給与収入を記入します。

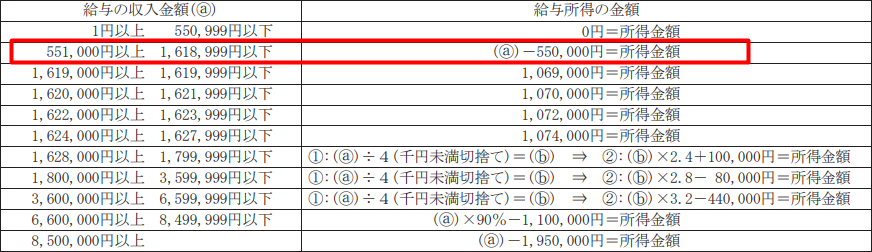

続いて所得金額を計算します。給与所得は次の表に当てはめて計算します。

※国税庁:令和5年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書の裏面より引用。

例えば今回の記入例では、給与収入が100万円で、上から2つ目に該当するので、

給与所得の金額=1,000,000円-550,000円

=450,000円

所得金額(下記画像青枠内)に450,000と記入。

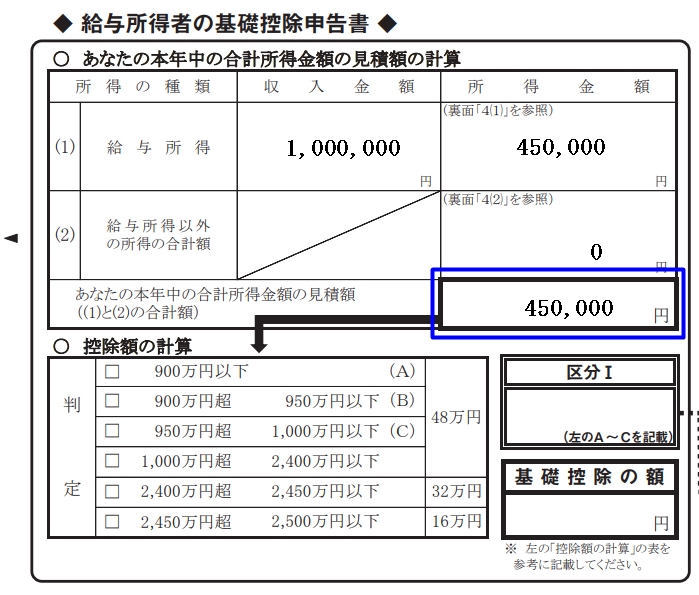

続いて、「あなたの本年中の合計所得金額の見積額」をそのまま450,000と記入します。※給与所得以外の他の所得がある場合は、計算して、合計金額を記入してください。

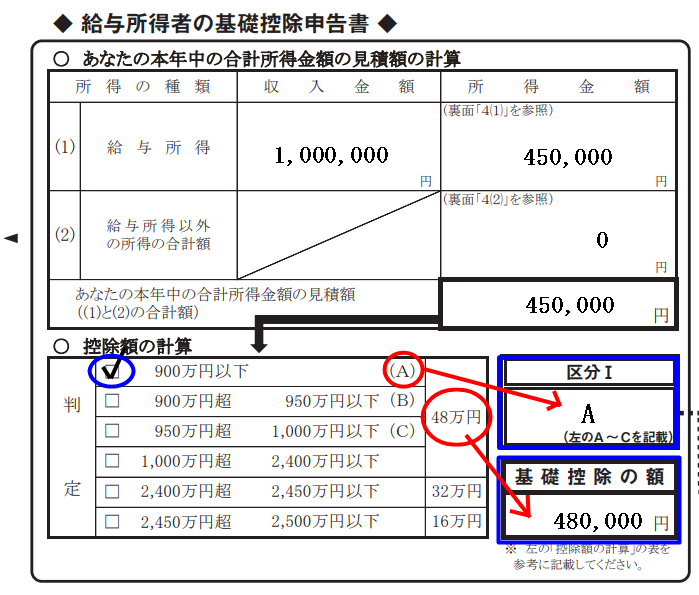

最後に、「控除額の計算」です。「あなたの本年中の合計所得金額の見積額」が45万円なので、900万円以下にチェックし、「区分Ⅰ」に該当するアルファベットAを記入し、控除額である48万円を「基礎控除の額」に480,000と記入します。

これにて完成です。

令和5年分 給与所得者の保険料控除申告書

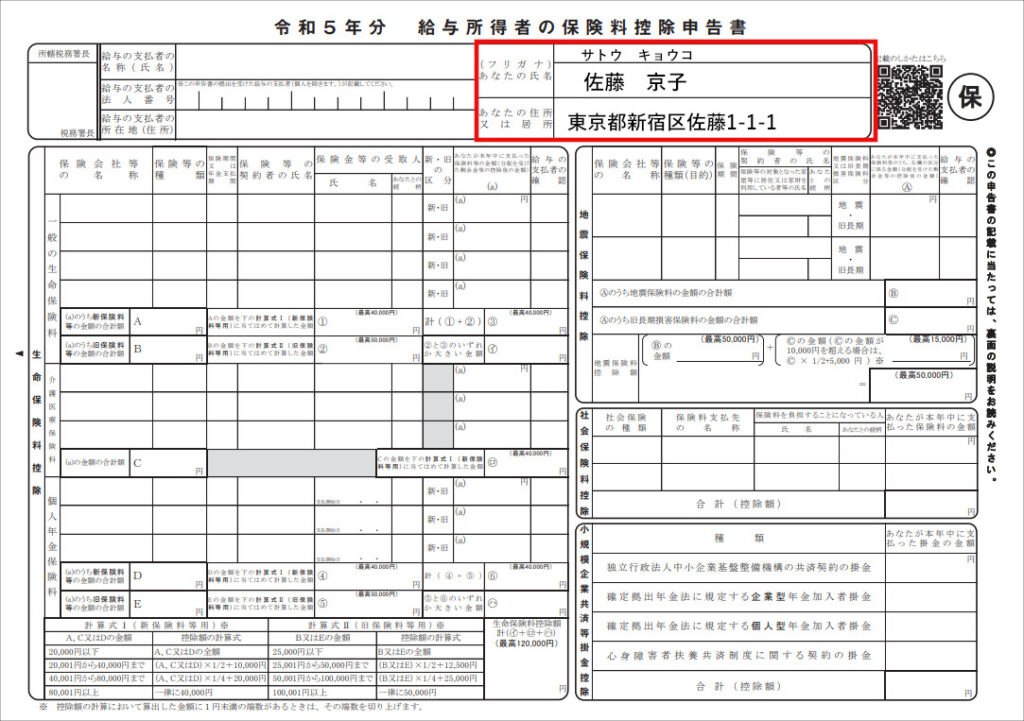

この用紙には、次のものを自分で支払っている人のみ記入します。※夫が支払っている場合は、夫の年末調整で申請しましょう。

- 保険料(生命保険、学資保険、医療保険、個人年金など)

- 地震保険料

- 社会保険料(国民年金、国民健康保険料など)

- 小規模企業共済等(個人型確定拠出年金(iDeCo)、小規模企業共済など)

上記のものを自分で支払っていない場合、この書類は提出しなくても大丈夫です。

ただ、会社によっては提出を求められるケースもあります。その場合は、下記記入例の赤枠内だけ書いて提出しておきましょう。

上記のものをご自分で支払っている場合は、次の記事に書き方・記入例をまとめましたので合わせてご参照ください。

保険料(生命保険、学資保険、医療保険、個人年金など)

■年末調整、生命保険料控除申告書記入例と書き方。契約者名義が妻の場合は?

地震保険料

■地震保険料控除の書き方と計算方法。年末調整・確定申告の記入例付き

社会保険料(国民年金、国民健康保険料など)

■年末調整:社会保険料控除の書き方と記入例。国民健康保険支払先は?

小規模企業共済等(個人型確定拠出年金(iDeCo)、小規模企業共済など)

■年末調整:小規模企業共済等掛金控除の書き方と記入例。iDeCo加入者は必見!

夫側の年末調整でしっかり節税しよう!

お疲れ様でした、以上が産休・育休中の妻の書く年末調整の書き方と記入例となります。

妻側の年末調整はこれで完了ですが、妻が産休・育休中のご家庭では、夫側の年末調整で配偶者(特別)控除が使えるケースが多いです。配偶者(特別)控除を申請することで、税金がなかり安くなるので忘れずに申請しましょう!

■配偶者(妻)が産休・育休をとった年の年末調整の書き方と記入例

また、出産した年は医療費が例年より多くかかりますよね。家族全体の医療費が10万円を超える(所得200万円以下の場合は、所得の5%を超える)と、医療費控除を受けることができ、税金(所得税・住民税)を安くすることが出来ます。

医療費控除は年末調整では申請出来ないので確定申告が必要です。こちらの記事にまとめましたので是非ご活用下さい。

■確定申告:一番簡単な医療費控除の申請方法を画像付で徹底解説

それでは本日も最後までお読みいただきありがとうございました。